Гетьман О.О., Шаповал В.М. Економіка підприємства

Подождите немного. Документ загружается.

321

межують спектр критеріїв оцінки ризику, як правило, одним показником. Крім того,

включення до показників оцінки ризику таких елементів, як альтернативні витрати,

упущена вигода є недоцільним, тому що вони здебільшого характеризують прибутко-

вість. Ризик слід розглядати як можливість втрат, що виникають внаслідок необхідно-

сті прийняття інвестиційних рішень в умовах невизначеності. А ступінь ці

єї мож

ливо-

сті можна охарактеризувати за допомогою різних критеріїв, як-то імовірність настання

події; величина відхилення від прогнозованого значення (розмах варіації); дисперсія;

математичне очікування; середньоквадратичне відхилення; коефіцієнт асиметрії; ек-

сцес, інші математичні і статистичні критерії.

Оскільки невизначеність може бути задана різними способами (імовірнісні роз-

поділи, інтервальна невизначеність, суб'єктивні імовірності тощо),

що спр

ичиняє різні

прояви ризику, на практиці доводиться використовувати всі вказані критерії. Крім то-

го, при оцінці ризику варто враховувати індивідуальний підхід, що описується криви-

ми індиферентності чи корисності.

При аналізі ризиків використовуються різні методи їх оцінки.

До найбільш розповсюджених відносять:

-

метод коригування норми дисконту;

- метод достовірних еквівалентів (коефіцієнтів вірогідності);

- аналіз чутливості критеріїв ефективності (NPV, IRR);

- метод сценаріїв;

- аналіз імовірнісних розподілів потоків платежів;

- метод дерева рішень;

- метод Монте-Карло (імітаційне моделювання) тощо.

Розглянемо переваги, недоліки і проблеми їх практичного застосування, а також

удосконалені алгоритми кількісного аналізу ризиків інвестиційних проектів.

Метод коригування норми дисконту

Перевагами цього методу є простота розрахунків, зрозумілість і доступність

отримуваних результатів. До істотних недоліків слід віднести той факт, що приведен-

ня майбутніх потоків платежів до дійсного моменту часу (тобто звичай

не ди

сконту-

вання за більш високою нормою) не надає ніякої інформації про ступінь можливого

ризику (можливого відхилення результатів від запланованого проекту). При цьому

отримані результати істотно залежать тільки від величини винагороди за ризик.

Він також припускає збільшення ризику в часі відповідно до постійного коефіціє-

нта, що навряд чи може вважатися коректним, то

м

у що для багатьох проектів харак-

терна наявність ризиків у початкові періоди з поступовим зниженням їх до кінця реа-

лізації. Таким чином, прибуткові проекти, що не припускають згодом істотного збіль-

шення ризику, можуть бути оцінені невірно і відхилені.

Даний метод не несе ніякої інформації про імовірнісні розподіли майбутніх пото-

ків пл

атежів і не да

є змоги оцінити їх. Нарешті, наслідком простоти методу є істотне

обмеження можливостей моделювання різних варіантів, що зводиться до залежності

критеріїв

NPV, IRR, PI тільки від одного фактора – норми дисконту.

Незважаючи на визначені недоліки, метод коригування норми дисконту досить

поширений у вітчизняній практиці оцінки ефективності інвестиційних проектів.

Метод достовірних еквівалентів (коефіцієнтів вірогідності)

Даний метод більш детально, ніж попередній спосіб оцінки, характеризує мож-

ливості прояву тих чи інших ризиків. Недоліками цього методу варто визнати:

- складність ро

зр

ахунку коефіцієнтів вірогідності, адекватних ризику на кожно-

му етапі здійснення інвестиційного проекту;

322

- неможливість здійснення аналізу імовірнісних розподілів ключових парамет-

рів успіху інвестиційного проекту.

Аналіз чутливості

Даний метод є наочною ілюстрацією впливу окремих вихідних факторів на кін-

цевий результат проекту. Але основним недоліком даного методу є передумова про

розгляд зміни кожного фактора ізольовано, тоді як на практиці важливого значення

набуває розгляд впливу економічних факторів на пере

бі

г інвестиційного проекту в

комплексі, адже між ними виникають кореляційні відносини. З цієї причини застосу-

вання даного методу на практиці як самостійного інструмента аналізу ризику досить

обмежене.

Метод сценаріїв

У цілому метод дає досить наочну картину для різних варіантів реалізації інвес-

тиційних проектів, повну інформацію про чутливість і можливі від

х

илення, а застосу-

вання програмних засобів Excel дозволяє значно підвищити ефективність подібного

аналізу шляхом практично необмеженого збільшення числа сценаріїв і введення до-

даткових змінних величин.

Для проведення сценарного аналізу розроблена методика, що дозволяє врахо-

вувати всі можливі сценарії розвитку, а не три варіанти (оптимістичний, песимістич-

ний, реалістичний), як це зазвичай п

р

опонується.

Алгоритм сценарного аналізу:

1. Використовуючи аналіз чутливості, визначаються ключові фактори інвес-

тиційного проекту.

2. Розглядаються можливі ситуації, обумовлені коливаннями цих факторів.

Для цього рекомендується будувати «дерево сценаріїв».

3. Методом експертних оцінок визначаються ймовірності кожного сценарію.

4. За кожним сценарієм з урахуванням його ймовірності розраховується NPV

проекту, в результаті чого можливо отримати масив значень NPV.

5. На основі даних масиву розраховуються критерії ризику інвестиційного

проекту.

Сценарний аналіз рекомендується використовувати із звичайною кількістю сце-

наріїв та дискретними значеннями факторів. У випадку великої кількості сценаріїв і

безперервних значень факторів рекомендується застосовувати імітаційне моделю-

вання. Використовуючи сценарний аналіз, можна розглядати безліч стандартних ва-

ріантів подій. При цьому можна сполучити сценарний аналіз з іншими методами кіль-

кісного аналізу ризиків, наприклад, з ме

тодом дерева

рішень чи аналізом чутливості.

Аналіз імовірнісних розподілів потоків платежів

Застосування цього методу для аналізу ризиків дає можливість одержати кори-

сну інформацію про очікувані значення

NPV і чистих надходжень, а також здійснити

аналіз їхніх імовірнісних розподілів.

Разом з тим його використання передбачає, що ймовірності для усіх варіантів

грошових надходжень відомі або можуть бути точно визначеними. Насправді в де-

яких випадках розподіл імовірностей може бути заданий з високим ступенем вірогід-

ності на основі аналізу минулого досвіду при наявності до

с

татніх обсягів фактичних

даних. Проте здебільшого такі дані недоступні, тому розподіли задаються виходячи з

припущень експертів, а відтак їм властивий високий рівень суб'єктивізму.

323

Метод дерева рішень

Даний метод може бути використаним у ситуаціях, коли прийняті в певний мо-

мент часу управлінські рішення залежать від рішень, прийнятих раніше, і в свою чер-

гу визначають сценарії подальшого розвитку подій. Обмеженням практичного вико-

ристання даного методу є вихідна передумова про те, що проект повинен мати дос-

тупне дл

я ог

ляду чи припустиме число варіантів розвитку, тобто бути багатоальтер-

нативним.

Метод Монте-Карло (імітаційне моделювання)

Застосування даного методу на практиці демонструє широкі можливості його

використання в інвестиційному проектуванні, особливо в умовах невизначеності і пі-

двищеного ризику. Даний метод зручний для практичного застосування тим, що вда-

ло корелює з іншим

и еконо

міко-статистичними методами, а також з теорією ігор. До

того ж він надає більш оптимістичні оцінки порівняно з іншими методами.

Розмаїття ситуацій невизначеності в практичній діяльності вітчизняних підпри-

ємств уможливлює застосування кожного з описаних методів як дієвих інструментів

аналізу ризиків, однак найбільш перспективними для застосування є методи сценар-

ного аналізу й ім

іт

аційного моделювання, які в будь-який момент часу можуть бути

доповнені чи інтегровані до класичних методів.

Алгоритм імітаційного моделювання

(інструмент «РИЗИК–АНАЛІЗ») включає такі етапи:

1. Визначення ключових факторів інвестиційного проекту.

Для цього пропонується застосовувати аналіз чутливості за усіма факторами

(ціна реалізації, обсяг продажів, собівартість продукції тощо), використовуючи спеці-

алізовані пакети типу Project Expert чи Альт-Інвест для скорочення часу розрахунків.

Ключовими є фактори, зміни яких найбільш впливають на відхилення

NPV.

2. Визначення максимального і мінімального значень ключових факторів, вибір

характеру розподілу ймовірностей.

3. Проведення імітації ключових факторів.

Цей етап здійснюється з урахуванням отриманих для кожного фактора значень,

на основі чого розраховуються варіанти

NPV.

4. Розрахунок критеріїв, що кількісно характеризують ризик інвестиційного

проекту

(математичне очікування NPV, дисперсія, середньоквадратичне відхилення

тощо).

Ефективність застосування викладених технологій інвестиційного проектування

обумовлена тим, що вони можуть бути легко реалізовані звичайним користувачем

персональної техніки у середовищі MS Excel, а універсальність використовуваних у

технологіях математичних алгоритмів дозволяє застосовувати їх для різних ситуацій

невизначеності, а також модифікувати і доповнювати іншими інструментами.

ПРИКЛАД 9.1. Необхідно здійснити аналіз ризиків бізнес-плану середньооблікового підприєм-

ства і обрати найбільш доцільний з економічної точки зору варіант для здійснення. Ключовими фа-

кторами проекту, які суттєво впливають на ефективність інвестиційного проекту є ставки по-

датків, обсяги збуту і реалізаційні ціни на продукцію.

В результаті здійсненого аналізу було встановлено, що вказані фактори впливають на показ-

ник NPV в межах інтервалу від –20% до +20%, що власне і робить їх істотними.

РІШЕННЯ. Розглянемо можливі ситуації, обумовлені коливаннями цих факторів.

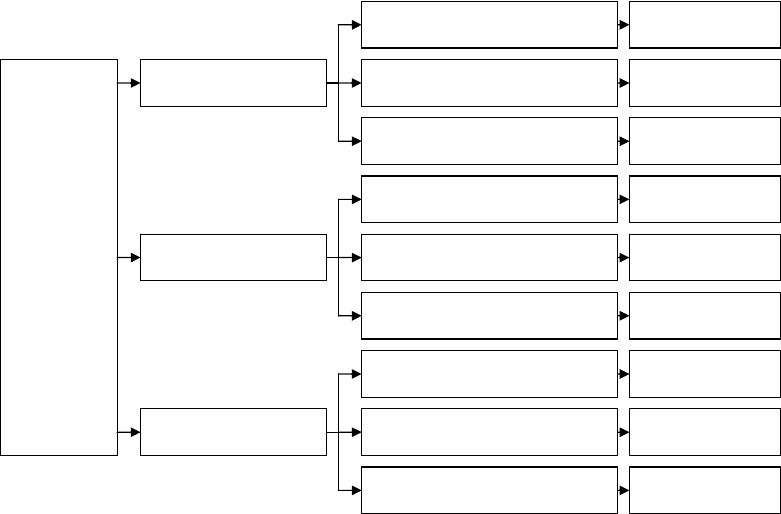

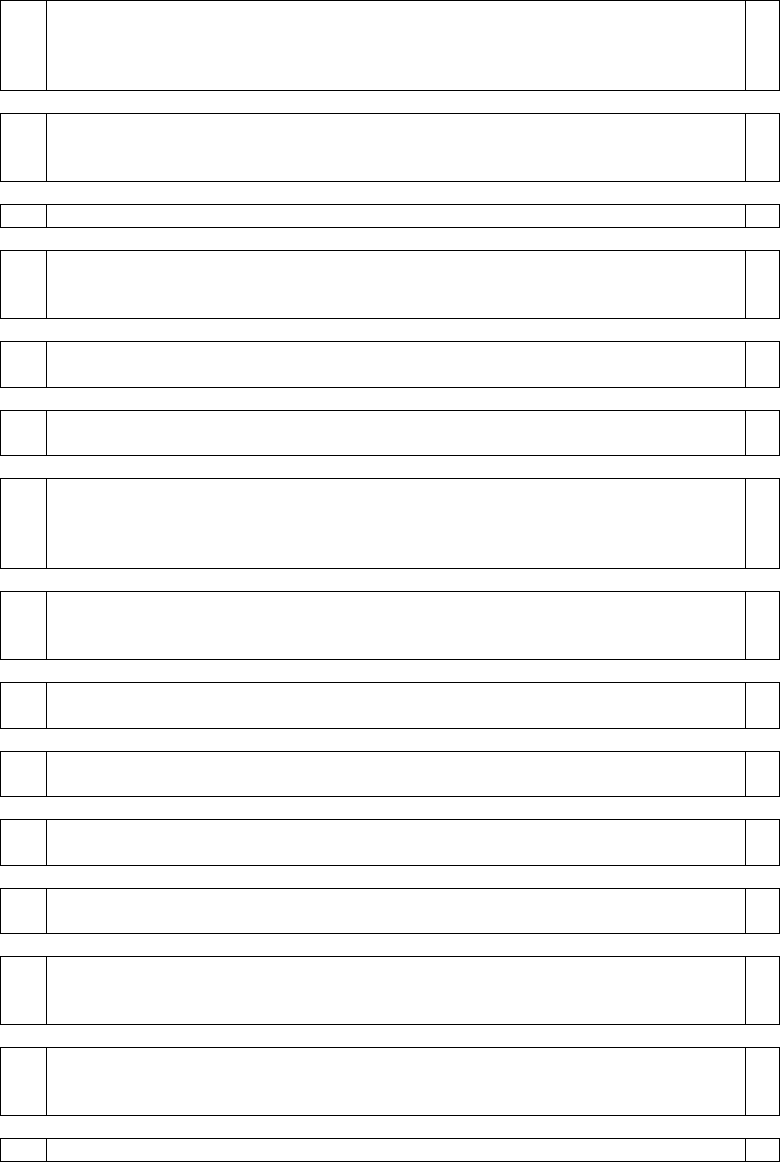

Для цього побудуємо «дерево сценаріїв» (рис. 9.4).

324

Рис. 9.4. Побудова «дерева сценаріїв»

Ситуація 1: Коливання податкових ставок. Імовірність ситуації – 0,3.

Ситуація 2: Коливання обсягу збуту. Імовірність ситуації – 0,4.

Ситуація 3: Коливання ціни збуту. Імовірність ситуації – 0,3.

Розглянемо також можливі сценарії розвитку цих ситуацій.

Ситуація 1: Коливання податкових ставок. Імовірність ситуації = 0,3.

Сценарій 1: Зниження податкових ставок на 20%. Імовірність сценарію в рамках даної ситуа-

ції 0,1. Загальна імовірність сценарію Р = 0,1 х 0,3 = 0,03.

Сценарій 2: Податкові ставки залишаються не

змінними. Імовірність сценарію в рамках даної

ситуації 0,5. Загальна імовірність сценарію Р = 0,5 х 0,3 = 0,15.

Сценарій 3: Підвищення податкових ставок на 20%. Імовірність сценарію в рамках даної си-

туації 0,4. Загальна імовірність сценарію Р = 0,4 х 0,3 = 0,12.

Ситуація 2: Коливання обсягу реалізації. Імовірність ситуації = 0,4.

Сценарій 4: Зменшення обсягу реалізації на 20%. Імовірність сценарію в рамках даної ситуації

0,25. Загальна імовірність сценарію Р = 0,25 х 0,4 = 0,1.

Сцен

арій 5: Обсяги реалізації не змінюється. Імовірність сценарію в рамках даної ситуації 0,5.

Загальна імовірність сценарію Р = 0,5 х 0,4 = 0,2.

Сценарій 6: Збільшення обсягу реалізації на 20%. Імовірність сценарію в рамках даної ситуації

0,25. Загальна імовірність сценарію Р = 0,25 х 0,4 = 0,1.

Ситуація 3: Коливання ціни реалізації. Імовірність ситуації = 0,3.

Сценарій 7: Зниження ціни реалізації на 20%. Імовірність сценарію в рамках даної ситуації 0,2.

Загал

ьна імовірність сценарію Р = 0,2 х 0,3 = 0,06.

Сценарій 8: Ціна реалізації не змінюється. Імовірність сценарію в рамках даної ситуації 0,5.

Загальна імовірність сценарію Р = 0,5 х 0,3 = 0,15.

Сценарій 9: Збільшення ціни реалізації на 20%. Імовірність сценарію в рамках даної ситуації

0,3. Загальна імовірність сценарію Р = 0,3 х 0,3 = 0,09.

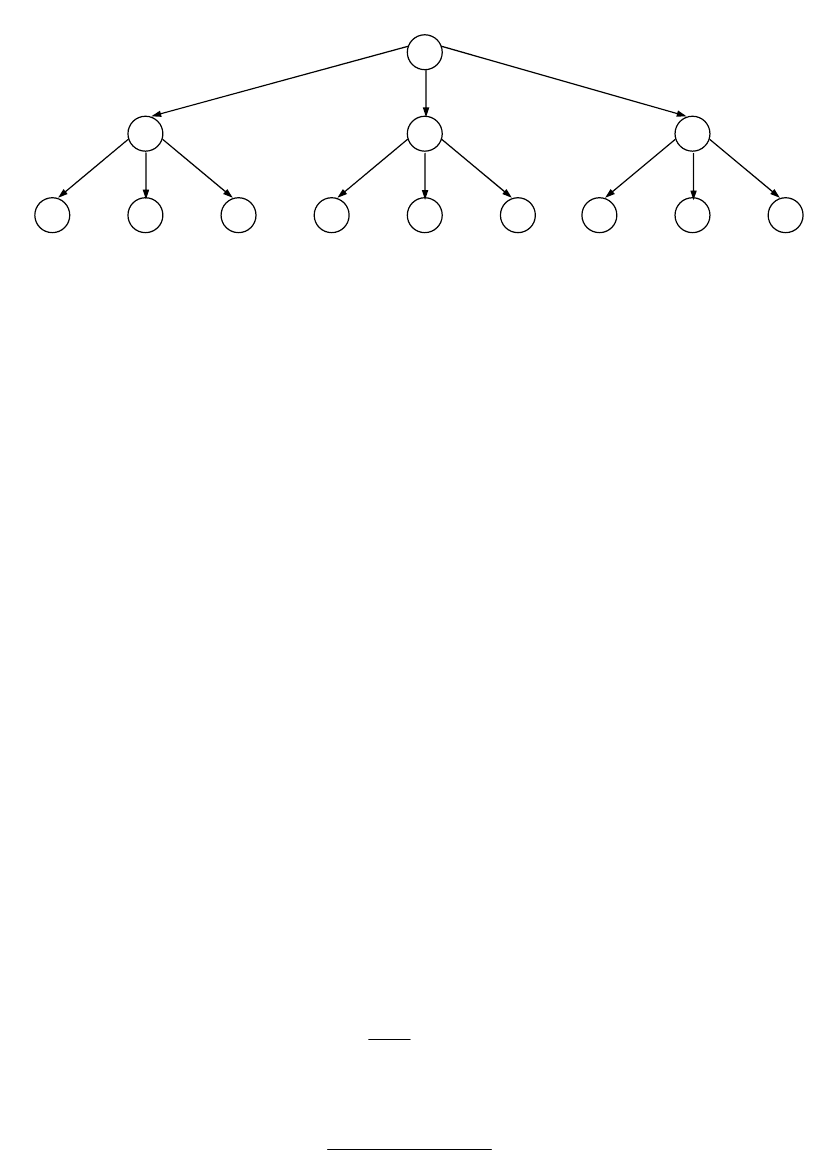

Отже, дерево досягнення кінцевої мети можна представити так, як це зображено на рис. 9.5.

Отже, спосіб оцінки ризику інвестицій прямо пов'язаний зі способом опису інфор-

маційної невизначеності в частині вихідних даних проекту. Якщо вихідні параметри

мають імовірнісний опис, то показники ефективності інвестицій також мають вид ви-

падкових величин зі своїм імплікативним імовірнісним розподілом.

Аналіз

ефектив-

ності біз-

нес-плану

підприємст-

ва (для ви-

бору найлі-

пшого варі-

анта здійс-

нення інве-

стиційного

проекту)

Зміна ставок опо

-

дат

к

у

вання Р = 0

,3

Зміна обсягів збуту

п

р

од

у

к

ц

ії Р = 0

,

4

Зміна ціни реалізації

п

р

од

у

к

ц

ії Р = 0

,

3

Зростання ставок оподат

-

к

у

вання на 20% Р = 0

,

1

Ставки оподаткування за

-

лишаться незмінними Р = 0

,5

Зменшення ставок оподат

-

к

у

вання на 20% Р = 0

,

4

Зростання обсягів збуту на

2

0%

Р =

0

,

2

5

Обсяги збуту залишаться

н

ез

мінн

и

м

и

Р =

0,5

Скорочення обсягів збуту на

2

0%

Р =

0,

2

5

Зростання цін реалізації про

-

д

у

к

ц

ії на 20% Р = 0

,

2

Ціни реалізації залишаться

н

ез

мінн

и

м

и

Р =

0,5

Зменшення цін реалізації на

2

0%

Р =

0,3

Загальна імов

і

р

-

ність Р = 0

,

03

Загальна імов

і

р

-

ність Р = 0

,

1

5

Загальна імов

і

р

-

ність Р = 0

,

12

Загальна імов

і

р

-

ність Р = 0

,

1

Загальна імов

і

р

-

-

ність Р = 0

,2

Загальна імов

і

р

-

ність Р = 0

,

1

Загальна імов

і

р

-

ність Р = 0

,

06

Загальна імов

і

р

-

ність Р = 0

,

1

5

Загальна імов

і

р

-

ність Р = 0

,

09

325

Рис. 9.5. Змодельована схема дерева досягнення цілей

Однак, чим гірше статистично обумовлені ті чи інші параметри, чим слабшою

виявляється інформованість про стан описуваного ринкового середовища і чим ниж-

чим є рівень інтуїтивної активності експертів, тим меншою є обґрунтованість будь-

яких типів імовірностей в інвестиційному аналізі.

Альтернативним способом урахування невизначеності є

мінімаксний підхід. Для

його застосування формується деякий клас очікуваних сценаріїв розвитку подій в ін-

вестиційному процесі і з цього класу обираються два сценарії, при яких процес дося-

гає максимальної і мінімальної ефективності. Потім очікуваний ефект оцінюється за

критерієм Гурвіца з параметром узгодженості

L. При L = 0 (точка Вальда) за основу

при ухваленні інвестиційного рішення обирається песимістична оцінка ефективності

проекту, коли в умовах реалізації найбільш несприятливого сценарію зроблено все

для зменшення очікуваних збитків. Такий підхід мінімізує ризик інвестора. Однак, в

умовах його використання більшість проектів, що мають задовільні параметри успіху,

буде відкинуто. Виникає небезпека паралічу ділової активності.

Розглядаючи ін

в

естиції як різновид ділової гри за теорією ігор, інвестор має ри-

зикувати, але ризикувати раціонально, надаючи кожному з потенційних сценаріїв ін-

вестиційного процесу свій ступінь очікування. Інакше він ризикує отримати збитки від

неприйняття рішення. Інструментом, що дозволяє вимірювати можливості (очікуван-

ня), є

теорія нечітких множин. Використовуючи її, можна запропонувати метод оцін-

ки інвестиційного ризику на основі комплексного показника оцінки ступеня ризику.

Припустимо, що під час оцінки інвестиційного проекту отримані три значення

показника чистої поточної вартості інвестицій:

1)

NPV

MIN

– мінімальне значення показника;

2)

NPV

MAX

– максимальне значення показника;

3)

NPV

AVG

– середньоочікуване значення.

Нагадаємо, що під ефективними інвестиціями розуміють сукупність станів інвес-

тиційного процесу, коли реальна чиста поточна вартість проекту більше нуля.

Якщо виконується умова, коли

NPV

MIN

< 0 < NPV

EXP

, то ступінь ризику неефек-

тивності інвестицій

(ω) оцінюватиметься за формулою (9.12):

))1ln(

1

1(R

,

(9.12)

де:

MINAVG

MIN

NPVNPV

NPV

,

(9.13)

Р = 0,09 Р = 0,15 Р = 0,06 Р = 0,1

Р = 0,2

Р = 0,1 Р = 0,12 Р = 0,15 Р = 0,03

Р = 0,4 Р = 0,3

Р = 1

Р = 0,3

326

MINMAX

MIN

NPVNPV

NPV

R

.

(9.14)

Ступінь ризику (ω) приймає значення від 0 до 1.

Кожен інвестор, виходячи зі своїх інвестиційних переваг, може класифікувати

значення

ω, виділивши для себе інтервал неприйнятних значень ризику. Можлива

також докладніша градація ступенів ризику. Наприклад, якщо ввести лінгвістичну

змінну «ступінь ризику» зі своєю термами-безліччю значень {Незначна, Низька, Се-

редня, Відносно висока, Неприйнятна}, то кожен інвестор може самостійно описати

галузь відповідних нечітких підмножин, задавши п'ять функцій приналежності

m(ω).

Розглянемо простий пояснювальний приклад.

ПРИКЛАД 9.2. Необхідно визначити ступінь ризикованості інвестиційного проекту.

Запланований інвестиційний процес характеризується такими даними:

1. Інвестиційний проект буде здійснюватися протягом 2 років.

2. Розмір стартових інвестицій відомий точно і складає І = 1 млн грн.

3. Ставка дисконтування в плановому періоді може коливатися в межах від RD

MIN

= 10% до

RD

MAX

= 30% річних.

4. Чистий грошовий потік планується в діапазоні від CF

MIN

= 0 до CF

MAX

= 2 млн грн.

5. Залишкова (ліквідаційна) вартість проекту дорівнює нулю.

РІШЕННЯ.

Чисту поточну вартість проекту визначаємо за формулою (9.7):

NPV

MIN

= – I + CF

MIN

/ (1 + RD

MAX

)

1

+ CF

MIN

/ (1 + RD

MAX

)

2

= –1 млн грн + 0 млн грн / (1 + 0,3)

1

+ 0

млн грн / (1 + 0,3)

2

= –1 млн грн.

NPV

MАХ

= – I + CF

MАХ

/ (1 + RD

MIN

)

1

+ CF

MАХ

/ (1 + RD

MIN

)

2

= –1 млн грн + 2 млн грн / (1 + 0,1)

1

+ 2

млн грн / (1 + 0,1)

2

= 2,5 млн грн.

NPV

АVG

= – I + CF

АVG

/ (1 + RD

АVG

)

1

+ CF

АVG

/ (1 + RD

АVG

)

2

= –1 млн грн + 1 млн грн / (1 + 0,1)

1

+ 1

млн грн / (1 + 0,1)

2

= 0,5 млн грн.

де CF

AVG

= (CF

MAX

– CF

MIN

) / 2 = 1 млн грн, RD

AVG

= (RD

MAX

– RD

MIN

) / 2 = 10% річних.

Знайдемо ступінь ризику за вищевказаною формулою (9.12):

α = –NPV

MIN

/ (NPV

AVG

– NPV

MIN

) = 1 млн грн / (0,5 млн грн + 1 млн грн) = 0,6667 млн грн.

R= –NPV

MIN

/ (NPV

MAX

– NPV

MIN

) = 1 млн грн / (2,5 млн грн + 1 млн грн) = 0,2857 млн грн.

ω = R x (1+(1 – α / α) x ln (1 – α)) = 0,2857 x (1 + (1 – 0,6667) / 0,6667 x ln (1 – 0,6667) = 0,2857 x (1 +

(0,4999 x (–1,0987)) = 0,1288.

ω = 0,1288 (приблизно 13%).

Отже, ступінь ризику здійснюваного інвестиційного проекту складе приблизно 13%.

Підхід, заснований на нечіткостях, усуває недоліки імовірнісного і мінімаксного

підходів, пов'язані з урахуванням невизначеності. По-перше, при такому підході фор-

мується повний спектр можливих сценаріїв інвестиційного процесу. По-друге, рішен-

ня приймається не на основі двох оцінок ефективності проекту, а за всією сукупністю

оцінок. По-третє, очікувана ефективність проекту не є окремим показником, а пред-

ставляє соб

о

ю перелік інтервальних значень зі своїм розподілом очікувань, що хара-

ктеризується функцією приналежності відповідного нечіткого числа. Зважена повна

сукупність очікувань дає можливість оцінити інтегральну ступінь очікувань негативних

результатів інвестиційного процесу, тобто ступінь інвестиційного ризику.

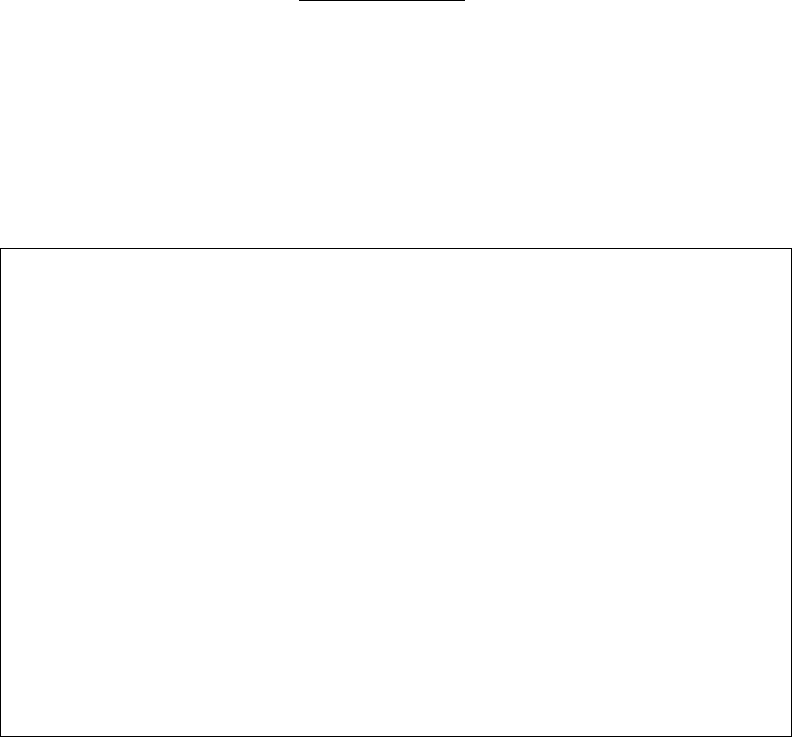

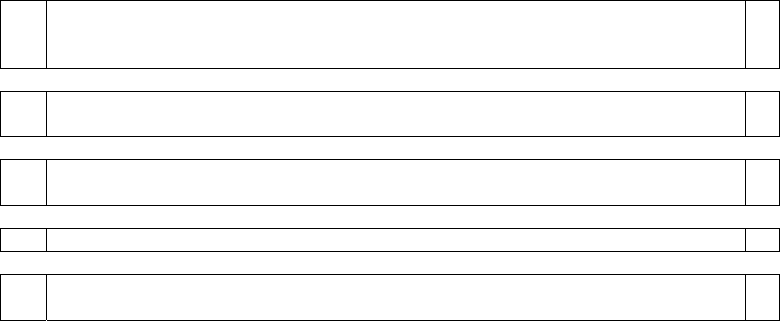

Для ефективного аналізу і управління системою ризику інвестиційного проекту

пропонується алгоритм ризик-менеджменту, зміст і зав

дання якого пре

дставлені на

рис. 9.6.

Алгоритм здійснення ризик-менеджменту складається з чотирьох етапів.

1. Оцінка ризиків, як правило, починається з якісного аналізу, метою якого є їхня

ідентифікація. Здійснення такої оцінки стає можливим в ході вирішення наступних

практичних завдань:

327

- виявлення всіх ризиків, властивих ін-

вестиційному проекту;

- опис ризиків;

- класифікація й групування ризиків;

- аналіз вихідних припущень.

На жаль, переважна більшість вітчизня-

них розробників інвестиційних проектів зупи-

няються на цій початковій стадії, яка є підго-

товчою фазою повноцінного аналізу.

2. Другою, більш складною, фазою ризик-аналізу є кількісний аналіз, метою яко-

го є обчисл

ення

ризику, що вимагає вирішення наступних завдань:

- формалізація невизначеності;

- розрахунок ризиків;

- оцінка ризиків.

3. На третьому етапі ризик-аналіз плавно трансформується з апріорних, теоре-

тичних суджень, у практичну діяльність з управління ризиком. Це відбувається в мо-

мент закінчення проектування стратегії ризик-менеджменту, тобто на початку її ре

а-

лі

зації. Цей етап завершується інжинірингом інвестиційних проектів.

4. Четвертий етап – контроль, який за своєю сутністю є початком реінжинирингу

(перепроектування) інвестиційних проектів, завершує процес ризик-менеджменту і

забезпечує йому циклічність.

Рис. 9.6. Алгоритм управління ризиком інвестиційного проекту

ЯКІСНИЙ АНАЛІЗ

- виявлення всіх ризиків;

- опис ризиків;

- класифікація й групування ризиків;

- аналіз вихідних припущень.

КІЛЬКІСНИЙ АНАЛІЗ

- формалізація невизначеності;

- розрахунок ризиків;

- оцінка ризиків.

МІНІМІЗАЦІЯ РИЗИКІВ

- проектування ризик-менеджменту;

- вибір оптимальної стратегії;

- реалізація обраної стратегії.

КОНТРОЛЬ РИЗИКІВ

- моніторинг ризиків;

- переоцінка і коригування ризиків;

- прийняття оперативних рішень за

отриманими відхиленнями.

Мета етапу:

ідентифікація ризиків

Мета етапу:

обчислення ризиків

Мета етапу:

оптимізація ризиків

9.9. Особливості уп-

равління системою

ризиків на підприєм-

стві

328

Стратегія підприємства щодо інтенсифі-

кації залучення і використання інвестиційних

ресурсів повинна ґрунтуватися на оцінці ймо-

вірності, надійності інвестицій, і, передусім, на

оцінці правильного вибору інноваційних рі-

шень. Для того щоб забезпечити обґрунтова-

ний вибір інноваційних рішень, підприємства

здійснюють конкурентну боротьбу за:

- найкращих науковців, фахівців, здат-

них науково обґрунтувати управлінські рі-

шення;

- отрим

а

ння ліцензії на діяльність;

- найкращий зразок нової техніки (технології);

- якнайшвидше впровадження нової техніки (технології);

- модифікацію застарілих і розробку нових технологій.

Виходячи з того, що

основними факторами, які впливають на інвестиційні ресу-

рси, є обсяги капіталовкладень, строки здійснення інвестиційних проектів, а також їх

прогресивність та економічність,

ефективними напрямками підвищення ефективно-

сті інвестиційної діяльності на підприємстві

слід вважати:

1) здійснення ретельної експертизи інвестиційних проектів;

2) концентрацію зусиль підприємства на скороченні періоду впровадження і

здійснення інвестиційного проекту;

3) запобігання масштабним проектам через їх низьку мобільність до інновацій;

4) залучення позик на короткий термін;

5) перевірку і наукове обґрунтування надійності проекту.

ВПРАВИ ДЛЯ РОЗПІЗНАННЯ ТЕРМІНІВ

Розпізнайте, яку економічну категорію характеризують наведені нижче

визначення. Обґрунтуйте свою відповідь.

Зашифрованими економічними категоріями є:

-

безпосередні інвестиції;

- валютний ризик інвестиційного проекту;

- внутрішня ставка прибутковості інвестицій;

- інвестиції в науково-дослідні роботи;

- інвестиції;

- інвестиційний проект;

- інвестиційний процес;

- інвестиційний цикл;

- інвестиційні ресурси;

- інвестування;

- інфляційний ризик інвестиційного проекту;

- портфельні інвестиції;

- прямі іноземні інвестиції;

- реальні інвестиції;

- ризик;

- строк окупності інвестиційного проекту;

- супутні інвестиції;

- точка беззбитковості проекту (точка рівноваги);

- фінансові інвестиції;

- чиста поточна вартість інвестицій.

9.10. Напрямки п

і

дв

и

-

щення ефективнос-

ті використання ін-

вестиційних ресур-

сів підприємством

329

1.

Всі види майнових та інтелектуальних цінностей (у вартісному відтворен-

ні), які потрібно вкласти в об'єкти підприємницької та іншої діяльності, в

результаті використання яких мають утворюватися дохідні, прибуткові по-

токи, досягатися намічені ефекти

?

2.

Тимчасове відмовлення економічного суб'єкта від споживання наявних у

його розпорядженні ресурсів (капіталу) і використання цих ресурсів для

збільшення в майбутньому свого добробуту

?

3.

Процес вкладення капітальних ресурсів в будь-яку сферу діяльності

?

4.

Активи, утримувані підприємством з метою збільшення прибутку (відсотків,

дивідендів тощо), зростання вартості капіталу або інших вигод для інвес-

тора, які необхідні для придбання цінних паперів

?

5.

Вкладення капіталу у виробництво для оновлення існуючих і створення

нових виробничих потужностей

?

6.

Інвестиції в основні виробничі засоби (матеріальні і нематеріальні активи)

та обігові засоби

?

7.

Вкладення капіталу в об'єкти, територіально і функціонально пов'язані з

цільовим виробничим об'єктом (мережі електропередач, каналізації, вкла-

дення в охорону навколишнього середовища, соціальну інфраструктуру

тощо)

?

8.

Матеріальні кошти, необхідні для проведення передпроектних досліджень,

а також оборотні засоби для забезпечення поточної діяльності науково-

дослідної організації, яка працює за замовленням підприємства

?

9.

Вкладення капіталу, що за величиною становлять не менше 10% вартості

певного інвестиційного проекту

?

10.

Закордонні інвестиції, менші 10% вартості здійснюваного за їх допомогою

капітального проекту

?

11.

Період часу від моменту впровадження інновації у виробництво (початок

капіталовкладень) до її ліквідації (дезінвестування)

?

12.

Програма заходів, пов'язаних із здійсненням капітальних вкладень з ме-

тою їх наступного відшкодування й одержання прибутку

?

13.

Розгорнута в часі реалізація інвестиційного проекту, яка починається з ух-

валення рішення про інвестиції і завершується досягненням поставленої

мети або вимушеним припиненням здійснення проекту

?

14.

Мінімально припустимий (критичний) рівень виробництва і продажів, при

якому проект залишається беззбитковим, тобто, не приносить ані прибут-

ку, ані збитків

?

15.

Тривалість періоду, протягом якого здійснюється інвестиційний проект

?

330

16.

Абсолютна величина сумарного ефекту, що досягається при здійсненні

інвестиційного проекту, обчисленого на момент ухвалення рішення за

умови, що ставка дисконтування відбиває вартість капіталу

?

17.

Максимальна вартість капіталу, використовуваного для фінансування ін-

вестиційних витрат, при якому власник проекту не несе збитків

?

18.

Можливість настання несприятливої події, що призводить до різних втрат

(втрати майна, одержання доходів нижче очікуваного рівня тощо)

?

19.

Ризик, обумовлений непередбачуваністю інфляції

?

20.

Ризик втрат фінансових ресурсів внаслідок непередбачених коливань ва-

лютного курсу

?

ТЕСТОВІ ВПРАВИ

Дайте відповідь на наступні тестові запитання:

1. Яке з наведених нижче тверджень розкриває зміст процесу інвестування?

а) вкладення коштів у цінні папери;

б) вкладення коштів в поточні витрати;

в) виробничі капітальні вкладення;

г) невиробничі капітальні вкладення;

д) вкладення в статутний капітал дочірніх фірм;

е) кредитування позичальників;

є) придбання векселів, емітованих іншими підприємствами.

2. Що з наведеного нижче відноситься до джерел фінансування капітальних

вкладень?

а) власні фінансові ресурси і внутрішньогосподарські резерви;

б) запозичені фінансові кошти;

в) залучені фінансові кошти, отримані від продажу акцій, паїв трудового колективу;

г) грошові кошти, централізовані об'єднаннями підприємств;

д) засоби позабюджетних фондів;

е) кошти державного бюджету;

є) кошти іноземних інвесторів;

ж) все вищезазначене відноситься до джерел фінансування капітальних вкла-

день.

3. Які з показників не відносяться до оцінки ефективності капіталовкладень?

а) коефіцієнт економічної ефективності;

б) строк окупності капітальних витрат;

в) показник зведених витрат;

г) приріст виробничої потужності;

д) собівартість продукції;

е) продуктивність праці;

є) фондовіддача;

ж) чиста поточна вартість інвестицій.

4. Чисті капітальні вкладення – це: