Аппель Джеральд. Технический анализ. Эффективные инструменты для активного инвестора

Подождите немного. Документ загружается.

102 4. Больше чем просто картинки: могущественные графики

преодолевается, акции устремляются вверх, так как инвесторы полу-

чают сигнал о «бычьем» пробое.

Я отметил два клина на графике 4.2. После спадов часто происходят

относительно короткие возвращения вверх, несмотря на более низ-

кие линии трендов восходящих клиньев и последующие нисходящие

подъемы сквозь верхние трендовые линии нисходящих клиньев.

Нисходящие клинья

Фигуры нисходящих «клиньев» обладают следующими ха-

рактеристиками:

• цены на фондовом рынке снижаются;

• линии трендов, проведенные через ценовые максимумы, снижают-

ся под постоянным углом, отражающим постоянную продажу;

• линии поддержки, проведенные через ценовые минимумы, также

снижаются, но под меньшим углом, чем линии тренда продаж, ука-

зывая на возрастающее рвение части покупателей, которая надеет-

ся насобирать акции. Следовательно, повышательные и нисходя-

щие линии трендов сходятся;

• объемы торговли во время формирования фигуры снижаются, ука-

зывая на убывающее давление со стороны покупателей. Это важное

условие.

Такой рисунок предполагает, что хотя давление продавцов остается

достаточно постоянным, нажим покупателей увеличивается; покупа-

тели готовы выйти на рынок при каждом небольшом цикле, возника-

ющем в процессе рыночного спада. Эта фигура, которая обычно завер-

шается подъемом вверх, несет с собой «бычьи» последствия.

«Клинья» обычно являются верным сигналом для проведения крат-

косрочной и однодневной торговли. Это одна из моих самых любимых

графических фигур для торговли в течение операционного дня.

Удобные стратегии

Если вы замечаете образование восходящего клина, особенно

если клин подтверждается другими индикаторами, вы можете сделать

следующее:

• продать на верхних границах клина;

• продать при нарушении нижней границы клина;

• продлить линии тренда вперед, чтобы увидеть точку, в которой

встретятся верхняя и нижняя границы. Если вы проводите корот-

4. Больше чем просто картинки: могущественные графики 103

кую продажу вследствие восходящего клина, вам следует использо-

вать эту точку для окончания операции. Закрывайте позицию, если

рынок растет выше уровня этой точки, который обычно встречает-

ся при повышательном движении вблизи точки сходимости линий

верхнего и нижнего трендов.

Если вы замечаете образование нисходящего клина, особенно если

эта фигура подтверждается другими индикаторами, вы можете посту-

пить следующим образом:

• покупайте на нижних границах клина;

• покупайте, когда пробивается верхняя линия клина;

• выставляйте защитные стоп-приказы на уровне сходимости верх-

ней и нижней линии тренда.

Синергия фигур

График 4.2 включает примеры синергетических фигур, кото-

рые усиливают друг друга и тем самым добавляют вес каждой отдель-

ной «бычьей» или «медвежьей» схеме.

Например, на графике. 4.2 видно, что весной 2003 г. произошел очень

заметный «пробой» вверх из падающего клина. Этот прорыв случился

одновременно с завершением относящегося к спаду сегмента В внутри

клина. Стратегия, основанная на измерении углов, предсказывала за-

вершение спада прямо в зоне прорыва, поэтому оживление рынка в дан-

ной ситуации не было неожиданным.

Совпадение достижения намеченных цен, которые опираются на

изменения углов сегментов А и В, и присутствия повышательных и

нисходящих клиньев усиливает значение «клина» и вероятный успех

торговых операций на основе «клиньев». Синергетическое мышление

приносит свои плоды.

Фигура «голова и плечи»

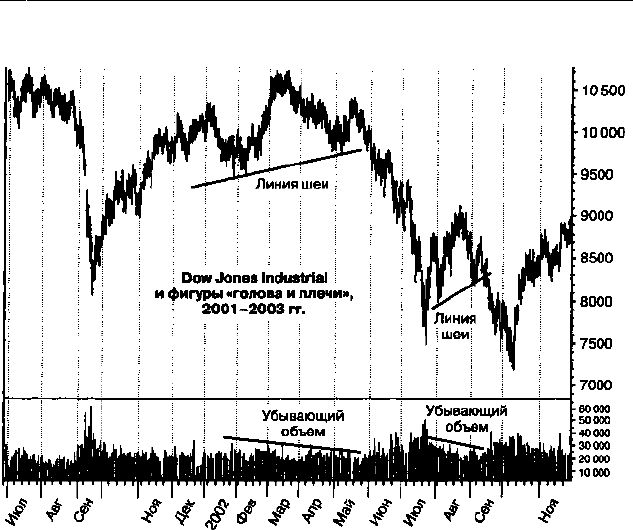

График 4.3 изображает фигуру «голова и плечи», фигуру, кото-

рая имеет «бычий» и «медвежий» вариант, указывающие соответственно

на характерные обстоятельства достижения высшей точки рынка и дна

рынка. Именно эти условия определяют фигуру «голова и плечи».

При рыночных максимумах происходит следующее:

1. Фондовый рынок растет до максимального значения наступа-

ющего рыночного подъема. Затем он падает до промежуточного мини-

104 4. Больше чем просто картинки: могущественные графики

Dow Jones Industrial Average

|| [-11000

График 4.3. Пример фигуры «голова и плечи» для покупки и продажи

Структура «голова и плечи» является, возможно, самой известной

графической фигурой, часто имеющей существенное значение в своих

и «бычьих», и «медвежьих» формах, хотя она отнюдь не является на 100%

точной в своих предсказаниях

мума перед достижением нового максимума. Первая точка максимума

известна как «левое плечо». Минимальное значение последующего

спада в конечном итоге станет первой точкой «линии шеи». Второй

максимум, который возникает вслед за этим, после завершения фор-

мирования фигуры будет ее «головой».

2. Поднявшись до второго максимума, который выше «левого пле-

ча», цены снова ныряют вниз. Это снижение может остановиться на

уровне первого спада к линии шеи (ровная фигура «голова и плечи»),

выше первого спада к шее (повышательная фигура «голова и плечи»)

или ниже уровня спада, который произошел после подъема к первому

плечу (нисходящая фигура «голова и плечи»). Первые две фигуры на

графике 4.3 — это фигуры с повышательными «линиями шеи». Послед-

няя фигура с правой стороны изображает ровную линию шеи.

4. Больше чем просто картинки: могущественные графики 105

3. После этого падения цены снова растут, уже до уровня, который

не столь высок, как пиковый уровень «головы» данной фигуры. Дан-

ный уровень известен как «правое плечо».

4. Фигура считается завершенной, когда цены развернутся вниз и

упадут ниже линии шеи, которая получается путем проведения пря-

мой через две точки минимумов этой фигуры.

5. Очень важно: для того чтобы фигура была достоверной, объем

торговли в течение всего срока существования фигуры должен сни-

жаться. Самым высоким объем должен быть на левом плече, затем он

должен убывать в ходе роста по направлению к голове и еще больше

падать во время подъема к правому плечу.

Это снижение объема указывает на убывающую покупательную

способность в течение каждого восходящего этапа образования фигу-

ры. Например, даже если голова лежит выше левого плеча, ралли в

направлении головы не сможет вызвать такой же покупательский ин-

терес, как подъем к левому плечу. Подъем к правому плечу вызовет

еще меньший интерес среди инвесторов. Спрос явно падает. Кроме

того, если доказательства убывающего объема отсутствуют, существо-

вание фигуры не подтверждается.

Использование фигуры «голова и плечи»

для установления уровней снижения цены

Вероятно, сейчас самое время еще раз посмотреть на график 4.3.

Чтобы спрогнозировать минимальную нижнюю границу цен после

завершения вершины фигуры «голова и плечи», сделайте следующее.

1. Измерьте расстояние по вертикали от вершины «головы» до ли-

нии «шеи», проведенной между двумя падениями цены в фигуре «го-

лова и плечи».

2. В случае прорыва линии «шеи» отложите от точки прорыва то

расстояние, которое вы получили на этапе 1. Это значение применяет-

ся в качестве минимальной нижней границы для этой фигуры.

На графике 4.3 изображены три восходящие фигуры типа «голова и

плечи». Первая из них сформировалась в начале 2002 г., а своих мини-

мальных значений достигла в мае этого года. Но обстоятельства сло-

жились так, что дополнительные спады толкнули рынок еще дальше

вниз. Последнее снижение закончилось лишь в июле. (Вам следует

обратить внимание на изменение угла наклона А-В в процессе сниже-

ния с мая по июль и превосходный прогноз, который можно было сде-

лать, используя этот показатель изменения угла.)

106 4. Больше чем просто картинки: могущественные графики

Вторая восходящая фигура «голова и плечи», величина которой на

этот раз была меньше, образовалась в третьем квартале 2002 г., охва-

тив промежуток с середины июля по сентябрь. Эта фигура ясно видна

на графике 4.3. Расстояние от вершины «головы», h, спроецированное

вниз до линии «шеи», достаточно точно указало нижнюю границу

падения цены. Этот спад закончился в октябре практически в зоне

предсказанного целевого значения нижней границы фигуры.

График демонстрирует еще один пример синергии в действии. Па-

дение с правого плеча в сентябре 2002 г. произошло в виде изменения

угла. Сначала цены резко снизились, а затем двинулись по более поло-

гой траектории. Почти полностью достигнутое минимальное значение

было определено с помощью изменения угла наклона тренда, что по-

чти точно соответствовало минимуму, предсказанному фигурой «го-

лова и плечи». Это явилось хорошим оправданием для покупки вбли-

зи «дна» в этой области.

Существует несколько общих наблюдений, связанных с восходя-

щими фигурами «голова и плечи».

• Восходящие фигуры «голова и плечи» с поднимающимися линия-

ми «шеи» несут с собой не такие сильные «медвежьи последствия»,

как фигуры «голова и плечи» с горизонтальными «шеями». Эти

вторые фигуры носят менее «медвежий» характер, чем «головы и

плечи» с падающими «шеями». Линии «шеи» с отрицательным на-

клоном предполагают более низкие границы падения цен, чем плос-

кие или растущие линии «шеи».

• Вслед за прорывами «шеи» сверху, которые отмечают завершение

восходящих фигур «голова и плечи», часто наступают быстрые

подъемы рынка обратно к только что пробитой линии «шеи». Такое

возвращение, как правило краткосрочное, обычно является хоро-

шим временем для коротких продаж со стороны агрессивных инве-

сторов или для продажи акций теми инвесторами, которые имеют

открытые позиции по соответствующим акциям. Подъемы такого

рода, случающиеся часто, но далеко не всегда, появляются в первой

фигуре «голова и плечи», изображенной на графике 4.3.

• Хотя восходящие «голова и плечи» рассматриваются большин-

ством как одна из наиболее надежных графических фигур, это не

означает их безошибочности. Фигуры оказываются недействитель-

ными, если вслед за прорывом линии «шеи» сверху имеет место

последующий краткосрочный возврат назад выше пикового уровня

4. Больше чем просто картинки: могущественные графики 107

правого плеча. Неудачные восходящие «голова и плечи» часто воз-

никают после энергичных рыночных подъемов, когда неспособ-

ность пробиться к нижней границе становится общепризнанной.

• Несмотря на часто возникающее искушение попытаться предска-

зать окончание восходящих «головы и плеч» и продать или совер-

шить короткую продажу до завершения фигуры, вероятно, что на

практике более хорошей политикой является ожидание полного за-

вершения фигуры «голова и плечи».

На дне рынка — перевернутые «голова и плечи»

Падающие фигуры «голова и плечи» могут проявляться как

фигура, которая образуется в направлении, обратном восходящей фи-

гуре «голова и плечи», и в этом случае такая схема становится скорее

сигналом к покупке, нежели сигналом к продаже.

Образующиеся фигуры в основном похожи на уже описанную обыч-

ную «голову и плечи», хотя и в перевернутом виде.

1. Происходит спад рынка. При его завершении часто возникает

резкое движение вниз при высоком объеме торговли. В конечном итоге

оно становится левым плечом фигуры. Такой спад происходил в июне и

июле 2002 г.

2. Начинается ралли, за которым следует еще одно движение конъ-

юнктуры вниз на более низком объеме, чем первый спад. Обычно это

нисходящее движение конъюнктуры завершается ниже уровня пре-

дыдущего снижения цен. Когда спад заканчивается, происходит рост

курсов до зоны предыдущего подъема, при этом объемы торговли про-

должают сокращаться.

3. Завершение второго оживления рынка создает возможность для

определения «линии шеи» этой фигуры. Заключительное падение с

новой линии «шеи» в условиях сокращающегося объема приводит к

образованию правого плеча фигуры. Формирование фигуры заверша-

ется после прорыва линии «шеи» снизу.

4. Минимальные значения цен для перевернутой фигуры «голова и

плечи», соответствующей «бычьим» настроениям, получаются с помо-

щью измерения расстояния от «линии шеи» до «головы» и проекции

этого расстояния вверх в область прорыва «шеи». В случае с индексом

Dow Industrials очень значимая долгосрочная фигура «обратные голова

и плечи» образовалась в период между летом 2002 и весной 2003 г. Це-

левые цены этой фигуры были достигнуты в декабре этого года.

108 4. Больше чем просто картинки: могущественные графики

Падающие «голова и плечи» относятся к числу наиболее точных

графических структур, но, несмотря на это, им тоже присущи случай-

ные ошибки. Следует выставлять «стоп-приказы» ниже уровня самой

низкой цены правого плеча фигуры.

Подтверждение показателей движения рынка

Восходящие и падающие фигуры «голова и плечи» обычно

подтверждаются другими показателями движения рынка, такими как

скорость изменения. По мере развития фигуры темп движения обыч-

но снижается. Позитивные дивергенции (в районе дна рынка) и отри-

цательные дивергенции (на пиках рынка) обеспечивают дополнитель-

ное доказательство того, что в рыночном климате могут произойти

существенные изменения.

«Медвежьи» фигуры «голова и плечи» часто образуются на ста-

дии 3 (формирование рыночной вершины), а «бычьи» фигуры обыч-

но встречаются на стадии 1 (формирование рыночного дна). Время,

которое требуется для завершения таких фигур, предоставляет ин-

весторам возможность для осторожного сокращения или накопле-

ния позиций.

Всплески объемов являются абсолютно «бычьими»,

если фондовый рынок на спаде

Правда это или ложь: условия являются «бычьими», если ры-

ночные спады происходят при низких объемах торговли?

Как общее правило, данное утверждение ложно — абсолютно лож-

но. Это очень распространенное заблуждение.

Долгосрочные и серьезные среднесрочные спады, которые проис-

ходят при низких объемах, имеют тенденцию продолжаться в течение

некоторого времени. Низкие объемы во время рыночного спада ука-

зывают на два момента. Во-первых, со стороны инвесторов возможна

лишь небольшая паника; вместо этого имеет место удовлетворение.

Цены, похоже, падают не столько благодаря активным продажам,

сколько в результате истощения спроса со стороны покупателей. Ког-

да покупательский спрос слабеет, цены часто падают под своим соб-

ственным весом. Во-вторых, цены все же не опустились до тех уров-

ней, на которых они покажутся привлекательными для агрессивных

покупателей. Покупатели останутся в стороне, тогда как обычный,

по-прежнему удовлетворенный инвестор сохраняет свои позиции

даже в периоды медленно падающих цен.

4. Больше чем просто картинки: могущественные графики 109

Кульминация продаж

Рано или поздно даже наиболее довольного владельца акций

начинает беспокоить нисходящее движение цен. Продажные настрое-

ния нарастают и распространяются все шире. Объемы торговли уве-

личиваются по мере того, как акции (или фьючерсные контракты, или

опционные контракты и тому подобное) переходят из рук более сла-

бых, а теперь еще и нервничающих владельцев в руки агрессивных по-

купателей, которые вступают в игру, чтобы воспользоваться преиму-

ществом нарастающей распродажной паники.

Этот переход от медленного, постепенного спада к агрессивной, не-

рвозной продаже и, в конце концов, к зарождающейся агрессивной

скупке известен как «кульминация продаж» (selling climax). Она приво-

дится в движение преимущественно агрессивной и вызванной страхом

распродажей — настоятельным желанием продать по любой цене. Иног-

да также встречаются «кульминации покупок» (buying climax), наступа-

ющие вслед за обширным ростом рынка. Спрос агрессивных покупате-

лей удовлетворяется сообразительными трейдерами, которые вполне

согласны расстаться с теми акциями, на которые предъявляется спрос.

Кульминации покупателей встречаются реже, чем кульминации про-

даж, но одна из них все же получила развитие в определенных областях

индекса NASDAQ Composite в марте 2000 г.

И снова рыночные спады любой величины, даже во время внутри-

дневных колебаний цен (те, кто торгует в течение дня, возьмите на за-

метку), часто не заканчиваются до тех пор, пока не возрастают, порой

драматически, объемы торговли.

Еще раз посмотрите на график 4.3. Обратите внимание на падения

индекса Dow Industrials, которые закончились в конце сентября 2001,

в июле 2002 и в октябре 2002 г. Каждая из этих значимых точек рыноч-

ных минимумов возникла в условиях резкого роста объема торговли

по сравнению с теми днями и неделями, которые окружали фактиче-

ские минимумы рыночных цен в эти периоды.

Подводя итоги можно сказать, что хотя рыночные спады иногда закан-

чиваются длительным, спокойным процессом формирования дна рынка,

низкий объем торговли во время падения рынка в лучшем случае являет-

ся нейтральным признаком. Самым «бычьим» изменением, которое мо-

жет происходить во время долгосрочного или серьезного промежуточно-

го падения рынка, является значительный рост объема торговли на

фондовом рынке после периода падающих цен. Такое увеличение часто

110

4. Больше чем просто картинки: могущественные графики

происходит во время периодических обвалов цен, которые служат отли-

чительным признаком кульминаций продаж на фондовом рынке.

Уровни поддержки и сопротивления

График 4.4. Уровни поддержки и сопротивления индекса NASDAQ

(1998-2004 гг.)

Этот

график

показывает

ряд

поднимающихся

линий

поддержки,

которые

характеризовали подъем рынка с 1998 до начала 2000 г., и ряд снижающихся

линий сопротивления, которые ознаменовали последующий «медвежий»

рынок. Фигура значимого изменения угла также проделала прекрасную

работу по определению основных фаз рыночного периода 2000-2003 гг.

Зоны поддержки

Осведомленность о фигурах, связанных с зонами поддержки

(support zones) (области, обычно связанные с предыдущими диапазо-

нами торговли, на уровне которых цены находят поддержку от даль-

нейшего падения) и зонами сопротивления (resistance zones) (обла-

сти, в которых активизируется сопротивление дальнейшему росту

4. Больше чем просто картинки: могущественные графики 111

цен), позволяет инвесторам более точно определить направление зна-

чимых рыночных трендов. Подобные фигуры часто также позволяют

определить уровни, на которых вероятны развороты в движении цен.

Подъемы фондового рынка происходят не по прямой линии. Обыч-

но они происходят в виде ступенчатой последовательности, состоя-

щей из роста, периода консолидации или движения назад (отката),

следующего подъема, еще одного периода консолидации или обратно-

го движения рынка и т. д.

Во время «бычьих» рынков обратные движения имеют тенденцию

происходить на все более возрастающих уровнях. Ряд зон повышаю-

щихся минимумов, лежащих между растущими пиковыми значениями,

определяет рыночный тренд. Предположим, например, что акция тор-

гуется по максимальной цене $50 за штуку, поднявшись недавно в цене

с уровня в $45. Определенное количество трейдеров, которые купили

по $45, при цене $50 будут фиксировать прибыль, вызывая, таким обра-

зом, некоторое снижение цены данной акции. В этом случае акция мо-

жет опуститься до ценового уровня примерно в $47 или $48.

Когда общий тренд для данной бумаги имеет «бычий» характер, что

происходит в случае повышательного движения цены, на рынке будут

присутствовать готовые покупатели, ожидающие лишь некоторого нис-

ходящего движения с уровня $50, чтобы открыть позиции. Если эти по-

купатели отличаются агрессивностью, они, вероятно, быстро выйдут на

рынок, открывая позиции в диапазоне $47-48. Эта область цен в $47-48

может рассматриваться как область «поддержки», т. е. зона, в которой

покупатели будут открывать позиции по данной акции.

Затем цены растут, превосходя предыдущий максимум в $50 (вре-

менную зону сопротивления, потому что в этой зоне проходила пре-

дыдущая продажа) и, вырастая, скажем, до $53 или около того, где на-

ступает новый раунд фиксации прибыли. Это вызовет падение цены,

и она, скорее всего, найдет поддержку в районе предыдущего макси-

мума — в нашем случае в районе $50.

График 4.4 иллюстрирует серию повышающихся зон поддержки, ко-

торые образовались у индекса NASDAQ Composite в течение 1999 г.,

а затем ряд снижающихся зон сопротивления, которые сформирова-

лись в период последующего «медвежьего» рынка.

Каждый подъем, обратное движение и новый рост в течение 1999 г.

оставили после себя какой-то отпечаток на графике — нечто вроде впа-

дины, которая представляла собой потенциальную зону поддержки

для следующего рыночного спада. Во время повышательных трендов