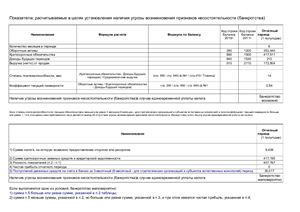

Одним из оснований для предоставления отсрочки по уплате налогов

является ситуация, при которой единовременное перечисление всех

долгов перед бюджетом вынудит хозяйствующий субъект вступить в ряды

банкротов. До недавнего времени оно фактически «не работало».

Изменить ситуацию должен вступивший в силу не далее как 10 июля

текущего года Приказ Минэкономразвития России от 18 апреля 2011 г.

№175, который позволит налоговикам оценить финансовое состояние

компаний, претендующих на изменение срока уплаты налогов.

Очевидно, что приведенный метод не может быть применим в полной мере к индивидуальным предпринимателям и налогоплательщикам, состоящим на УСН. Прежде всего, это связано с тем, что таковые освобождены от ведения бухгалтерского учета и не представляют в инспекцию бух. отчетность.

В связи с этим Методикой предусмотрено, что анализ финансового состояния подобных хозяйствующих субъектов проводится с учетом некоторых особенностей.

Так, в качестве суммы краткосрочных заемных средств и кредиторской задолженности для данной категории претендентов на отсрочку или рассрочку будет выступать сумма долга по неоплаченным расчетным документам, которые помещены в соответствующую картотеку, определяемую на основании справок банков.

При этом чистую прибыль ИП на общем режиме налогообложения следует определять как сумму доходов, уменьшенную на величину профессионального вычета по данным налоговой декларации, представленной им в инспекцию за последний налоговый период.

Аналогичный принцип заложен в порядке определения чистой прибыли «упрощенцем» с объектом налогообложения «доходы за минусом расходов»: таковой будет разница между доходами и расходами по данным налоговой декларации за последний налоговый период. Если же речь идет об УСН с объектом налогообложения «доходы», сумма таковых и будет рассматриваться как чистая прибыль «спецрежимника».

Что же касается предпринимателя, получившего патент на УСН, то предполагается, что чистая прибыль имеется у него по умолчанию.

Очевидно, что приведенный метод не может быть применим в полной мере к индивидуальным предпринимателям и налогоплательщикам, состоящим на УСН. Прежде всего, это связано с тем, что таковые освобождены от ведения бухгалтерского учета и не представляют в инспекцию бух. отчетность.

В связи с этим Методикой предусмотрено, что анализ финансового состояния подобных хозяйствующих субъектов проводится с учетом некоторых особенностей.

Так, в качестве суммы краткосрочных заемных средств и кредиторской задолженности для данной категории претендентов на отсрочку или рассрочку будет выступать сумма долга по неоплаченным расчетным документам, которые помещены в соответствующую картотеку, определяемую на основании справок банков.

При этом чистую прибыль ИП на общем режиме налогообложения следует определять как сумму доходов, уменьшенную на величину профессионального вычета по данным налоговой декларации, представленной им в инспекцию за последний налоговый период.

Аналогичный принцип заложен в порядке определения чистой прибыли «упрощенцем» с объектом налогообложения «доходы за минусом расходов»: таковой будет разница между доходами и расходами по данным налоговой декларации за последний налоговый период. Если же речь идет об УСН с объектом налогообложения «доходы», сумма таковых и будет рассматриваться как чистая прибыль «спецрежимника».

Что же касается предпринимателя, получившего патент на УСН, то предполагается, что чистая прибыль имеется у него по умолчанию.