Грязнова А.Г., Федотова М.А. Оценка бизнеса

Подождите немного. Документ загружается.

Таблицы типа Б сгруппированы по величине процентной ставки. Для

решения задачи в этом случае необходимо сначала найти страницу, где опре-

делена ставка дисконта, а затем на пересечении столбца, совпадающего с

нужной функцией, и строки, соответствующей периоду, найти множитель.

-

Символ функции - FV.

Таблицы типа А - А-3.

Таблицы типа Б - колонка № 1.

Данная функция позволяет определить будущую стоимость суммы, ко-

торой располагает инвестор в настоящий момент, исходя из предполагае-

мых ставки дохода, срока накопления и периодичности начисления процен-

тов.

Расчет будущей стоимости основан на логике сложного процента

(рис. 2.1), который представляет геометрическую зависимость между пер-

воначальным вкладом, процентной ставкой и периодом накопления:

41

42

Задача, по сути являющаяся алгоритмом, позволяющим решать разнооб-

разные инвестиционные проблемы, может быть сформулирована следую-

щим образом:

Таким образом, сложный процент предполагает начисление процентов

не только на сумму первоначального взноса, но и на сумму процентов, на-

копленных к концу каждого периода. Это возможно только в случае реинве-

Для определения периода, необходимого для удвоения первоначального

вклада, используется правило 72-х. Это правило дает наиболее точные ре-

зультаты, если процентная ставка находится в интервале 3 - 18%.

43

Следовательно, чем чаще начисляются проценты, тем больше накоплен-

ная сумма. При более частом накоплении необходимо откорректировать про-

центную ставку и число периодов начисления процентов:

стирования суммы начисленных процентов, т.е. присоединения их к инвес-

тированному капиталу.

Техника простого процента предполагает арифметическую зависимость

между суммой вклада, процентной ставкой и периодом накопления. Следо-

вательно, простой процент начисляется только один раз в конце срока депо-

зитного договора. Если бы приведенная выше ситуация предполагала на-

числение простого процента, то накопленная сумма составит:

Например, если годовая ставка 24% и начисление процентов осуществ-

ляется ежегодно, удвоение произойдет через 3 года (72 : 24).

Символ функции - PV.

Таблицы типа А - А-1.

Таблицы типа В - колонка № 4.

Функция дисконтирования (рис. 2.2) дает возможность определить на-

стоящую стоимость суммы, если известны ее величина в будущем за дан-

ный период накопления и процентная ставка. Настоящая стоимость, а также

текущая или приведенная стоимости являются синонимичными понятиями.

Задача-алгоритм.

44

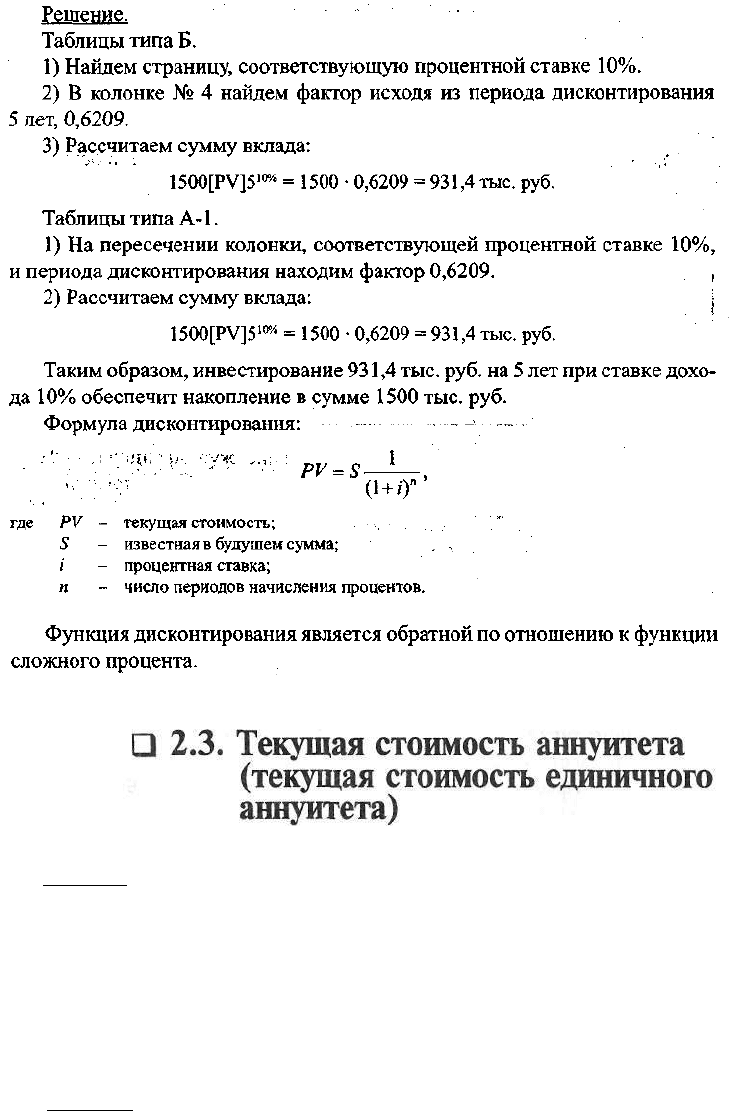

Решение.

Таблицы типа Б.

1) Найдем страницу, соответствующую процентной ставке 10%.

2) В колонке № 4 найдем фактор исходя из периода дисконтирования

5 лет, 0,6209.

3) Рассчитаем сумму вклада:

1500[PV]5

10%

= 1500 • 0,6209 = 931,4 тыс. руб.

Таблицы типа А-1.

1) На пересечении колонки, соответствующей процентной ставке 10%,

и периода дисконтирования находим фактор 0,6209. 2) Рассчитаем сумму вклада:

1500[PV]5

10%

= 1500 • 0,6209 = 931,4 тыс. руб.

Таким образом, инвестирование 931,4 тыс. руб. на 5 лет при ставке дохо-да 10% обеспечит накопление в сумме 1500 тыс. руб. Формула дисконтирования:

(i+0

n

где PV - текущая стоимость; S - известная в будущем сумма; i - процентная ставка; п - число периодов начисления процентов. Функция дисконтирования является обратной по отношению к функции сложного процента. • 2.3. Текущая стоимость аннуитета (текущая стоимость единичного

аннуитета)

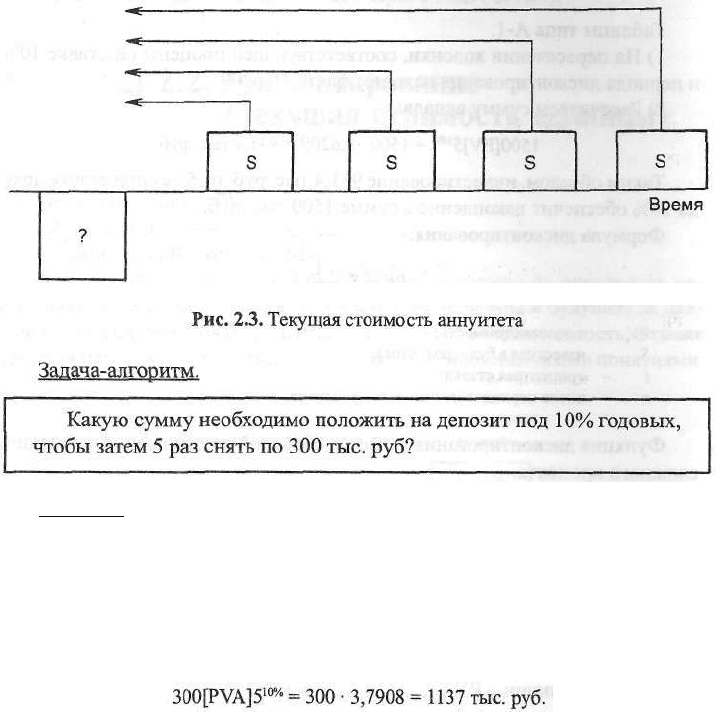

• Символ функции - PVA. Таблицы типа А - А-2. Таблицы типа Б - колонка № 5. Аннуитет - это денежный поток, в котором все суммы возникают не толь-ко через одинаковые промежутки времени, но и равновеликие. Таким обра-зом, аннуитет - это денежный поток, представленный одинаковыми сумма-

ми. Аннуитет может быть исходящим денежным потоком по отношению к

45

инвестору (например, осуществление периодических равных платежей) либо

входящим денежным потоком (например, поступление арендной платы,

которая обычно устанавливается одинаковой фиксированной суммой).

Заданный поток поступлений,

дисконтированный по известной ставке:

Решение.

Таблицы типа Б.

1) Найдем страницу, соответствующую процентной ставке 10%.

2) Найдем фактор текущей стоимости аннуитета в колонке № 5 и строке,

соответствующей периоду существования аннуитета, 3, 7908.

3) Рассчитаем текущую стоимость аннуитета:

46

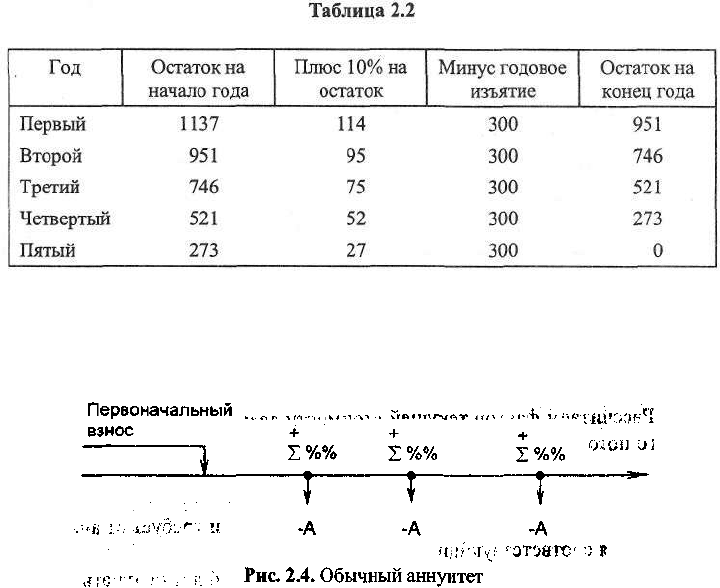

Таким образом, инвестор снимает со счета пять раз по 300 тыс. руб., или

1500 тыс руб. Разница между первоначальным вкладом 1137 тыс. руб. и на-

коплением 1500 тыс руб. обеспечивается суммой процентов, начисляемых

на уменьшающийся остаток вклада по технике сложного процента. Этот

процесс предполагает в конечном счете нулевой остаток на депозите.

Проверим данное утверждение методом депозитной книжки.

Вклад в 1137 тыс руб. позволит 5 раз в конце года снять 300 тыс. руб.

если банк начисляет 10% годовых.

Метод депозитной книжки

Предыдущие рассуждения основывались на предположении, что аннуи-

тет возникает в конце периода. Такой аннуитет называется обычным, и гра-

фически он может быть представлен следующим образом (рис. 2.4).

Однако на практике возможна ситуация, когда первый платеж произой-

дет одновременно с начальным поступлением. В последующем аннуитеты

будут возникать через равные интервалы. Такой аннуитет называется аван-

совым, или причитающимся аннуитетом (рис. 2.5).

Для того чтобы определить текущую стоимость авансового аннуитета,

необходимо проследить движение денежного потока. Поскольку первый

аннуитет по времени совпадает с депонированием основного вклада, его не

следует дисконтировать. Все последующие аннуитеты дисконтируются в

обычном порядке, однако период дисконтирования всегда будет на единицу

меньше, следовательно, фактор текущей стоимости авансового аннуитета

47

Рис. 2.5. Авансовый (причитающийся) аннуитет

соответствует фактору обычного аннуитета для предыдущего периода, к ко-

торому добавлена единица. Эта добавленная единица обеспечивает задан-

ный поток аннуитета.

Например, фактор текущей стоимости авансового аннуитета, возникаю-

щего 7 раз при ставке дисконта 12%, определяется следующим образом:

1. Определим фактор текущей стоимости аннуитета для периода

(7 - 1 = 6), ставка дисконта - 12%. В колонке № 5 находим его значение -

4,1114.

2. Рассчитаем фактор текущей стоимости авансового аннуитета для за-

данного потока: 4,1114 + 1,0 = 5,1114.

Оценка инвестиционной привлекательности требует в ряде случаев диф-

ференциации ставок дисконта в зависимости от уровня риска тех или иных

операций. Учет различий в уровне неопределенности требует от аналитика

применения соответствующих ставок дисконта.

Пример. Владелец кафе предполагает в течение 6 лет получать ежегод-

ный доход от аренды в сумме 60 тыс. руб. В конце шестого года кафе будет

продано за 1350 тыс. руб., расходы по ликвидации составят 5% продажной

цены. Прогнозирование доходов от аренды имеет большую степень вероят-

ности, чем возможность продажи объекта за указанную цену. Различия в

уровне риска определяют выбранные аналитиком ставки дисконта для дохо-

да от аренды и продажи: 8 и 20% соответственно.

Решение.

1. Рассчитаем текущую стоимость потока доходов от аренды:

60[PVA]6

8%

= 60 • 4,6229 = 277,4 тыс. руб.

48

277,4 + 429,5 = 706,9 тыс. руб.

Меняющаяся конъюнктура рынка, усовершенствование собственником

эксплуатационных характеристик объекта, инфляция и многие другие фак-

торы оказывают существенное влияние на величину ежегодного дохода.

Определение текущей стоимости меняющейся суммы потока доходов тре-

бует определенных навыков работы с коэффициентами, приведенными в

колонке № 5.

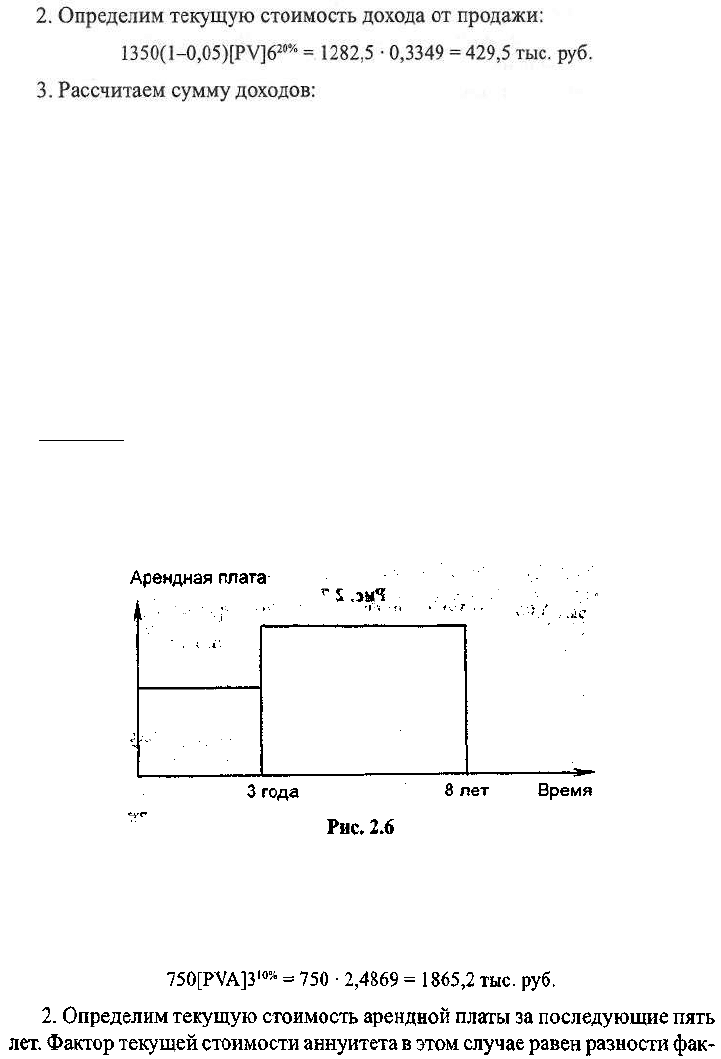

Пример. Аренда магазина принесет его владельцу в течение первых трех

лет ежегодный доход в 750 тыс. руб.; в последующие пять лет доход соста-

вит 950 тыс. руб. в год. Определите текущую стоимость совокупного дохо-

да, если ставка дисконта 10%.

Решение.

Данная задача имеет несколько вариантов решения, суть которых проил-

люстрирована рис. 2.6 - 2.8.

Вариант № 1.

В данном случае (рис. 2.6) текущая стоимость совокупного дохода равна

текущей стоимости потока доходов в 750 тыс. руб. за первые 3 года и потока

доходов в 950 тыс. руб. за последующие 5 лет.

1. Рассчитаем текущую стоимость арендных платежей за первые 3 года:

750[PVA]3

10%

= 750 • 2,4869 = 1865,2 тыс. руб.

2. Определим текущую стоимость арендной платы за последующие пять

лет. Фактор текущей стоимости аннуитета в этом случае равен разности фак-

49

торов, соответствующих конечному и начальному периодам возникновения

измененной суммы арендной платы по отношению к текущему, т.е. нулево-

му, периоду. Повышенная арендная плата поступала с конца третьего до конца

восьмого периода, следовательно, в расчетах должны быть использованы

факторы - 2,4869 и 5,3349:

950[PVA]8-5

10%

= 950(5,3349-2,4869) = 2705,6 тыс. руб.

3. Суммарная текущая стоимость арендной платы равна:

1865,2 + 2705,7 = 4570,8 тыс. руб.

Вариант № 2.