2-е изд 2007 год.

В книге представлены финансовые модели и связанные с ними практические методы моделирования финансовых операций и отношений с использованием Excel. Рассматриваются стандартные финансовые модели в области корпоративных финансов, операций с ценными бумагами и тд. Книга предназначена для специалистов по финансам, студентов и преподавателей финансово-экономических специальностей.

Введение.

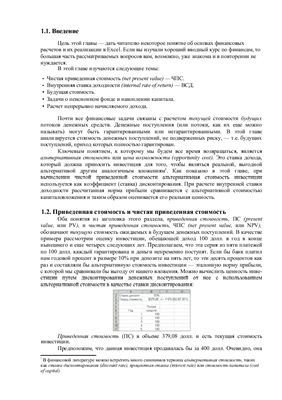

Приведенная стоимость и чистая приведенная стоимость.

Внутренняя ставка доходности и таблицы возврата средств.

Неоднозначные решения для внутренней ставки доходности.

График периодических выплат по кредиту.

Примеры расчета будущей стоимости.

Пенсионная задача — усложненная задача о будущей стоимости.

Решение пенсионной задачи по формулам финансовой теории.

Расчет непрерывно накапливаемого дохода.

Техническое замечание по поводу графика.

Непрерывное дисконтирование.

Вычисление ставки непрерывного дохода по фактическим суммам.

Зачем нужно непрерывное накопление.

Расчет стоимости капитала.

Введение.

Дивидендная модель Гордона.

"Прирост сверх нормы" и модель Гордона.

Модель Гордона с постоянным темпом прироста.

Расчет стоимости акционерного капитала фирмы Abbot Laboratories по модели Гордона.

Выбор темпа прироста в модели Гордона.

Ценовая модель рынка капитала.

Использование линии рынка ценных бумаг (ЛРЦБ) для вычисления стоимости капитала Abbot Laboratories.

Первый метод: классическая ЛРЦБ.

Второй метод: ЛРЦБ по Беннинге-Саригу с поправкой на налоги.

Расчет ожидаемого на рынке дохода Е(rM) по модели Гордона.

Расчет стоимости долга.

Расчет стоимости долга фирмы Abbot Lab.

Первый метод: средняя стоимость долга.

Второй метод: выплаты по долгам фирмы с учетом рейтинга кредитоспособности.

Третий метод: применение ценовой модели рынка капитала.

Средневзвешенная стоимость капитала (СВСК).

Когда модели не работают.

Недостатки модели Гордона.

Недостатки ЦМРК.

Заключение.

Моделирование финансового отчета предприятия.

Введение.

Замыкатель.

Продление модели до 2-го года и далее.

Поток свободных средств (ПСС): расчет средств, производимых предприятием.

Согласование балансов средств.

Использование ПСС для оценки фирмы и ее капитала.

Некоторые замечания о процедуре оценивания.

Конечная стоимость.

Трактовка статьи наличных средств и ликвидных ценных бумаг при оценивании предприятия.

Дисконтирование по полугодиям.

Анализ чувствительности.

Использование долга в качестве замыкателя.

Использование планируемого коэффициента "долг/акционерный капитал".

Финансирование проекта: график выплаты долга.

Расчет прибыли по акциям.

Заключение.

Гипотетические модели и оценивание предприятий.

Введение.

Исходная информация.

Построение финансовой модели.

Отрицательный долг.

Вычисление потоков свободных средств (ПСС).

Вычисление средневзвешенной стоимости капитала.

Анализ чувствительности решения.

Заключение.

Финансовый анализ арендных отношений.

Введение.

Элементарный пример.

Аренда и финансирование фирмы: метод эквивалентного займа.

Почему не аренда.

Задача для арендодателя: расчет максимальной приемлемой величины арендной платы. Некоторые особенности функций Поиска решения и Подбора параметра.

Остаточная стоимость имущества и другие соображения.

Аренда имущества, частично приобретенного в кредит.

Введение.

Пример.

Анализ денежных потоков по ЧПС или ВСД.

Смысл ВСД.

Снова к основному примеру аренды.

Бухгалтерский аспект: многофазный метод.

Вычисление ставки доходности по многофазному методу.

Сравнение ставки доходности по многофазному методу и ВСД.

Моделирование портфелей ценных бумаг.

Введение в модели портфелей ценных бумаг.

Введение.

Простой пример с двумя активами.

Другое представление коэффициента корреляции.

Вычисление среднего дохода и дисперсии портфеля.

Средний доход и дисперсия портфели.

Эффективные портфели.

Возвращение к общему случаю (раздел 7.4).

Заключение.

Вычисление ковариационной матрицы.

Введение.

Общие сведениия.

Иллюстративный пример.

Другие способы вычисления ковариационной матрицы.

Модель одного индекса.

Расчет эффективных портфелей без ограничения прав продажи.

Введение.

Определения и обозначения.

Некоторые теоремы об эффективных портфелях и ЦМРК.

Нахождение эффективной границы.

Пример расчета эффективной границы.

оиск двух портфелей на огибающей.

Нахождение эффективной границы.

Одноэтавный расчет эффективных портфелей.

Расчет рыночного портфеля: линия рынка капитала (ЛРК).

ЛРК при наличии безрискового актива.

Расчет бета и линии рынка ценных бумаг.

Введение.

Тестирование ЦМРК.

Тестирование ЦМРК: общие правила.

Причины получения неблагоприятных результатов.

Неэффективность «рыночного портфеля».

Эффективен ли S&Р 500?

Перерасчет ЛРЦБ с эффективным портфелем.

Настоящий рыночный портфель и тестирование ЦМРК.

Есть ли польза от ЦМРК.

Эффективные портфели при запрете на продажу.

без покрытия.

Введение.

Пример расчета.

Эффективная граница.

Заключение.

Стоимость, подверженная риску.

Ведение.

Простейший пример.

Определение квантилей в Excel.

Определение квантилей в Excel.

Логнормальное распределение.

Задача трех активов: важность ковариационной матрицы.

Генерирование тестовых данных.

Приложение. .

Описание приема.

Вероятностная модель.

Модели ценообразования опционов.

Введение в опционы.

Основные термины и определения.

Продажа и покупка опционов: финансовые потоки.

Некоторые примеры.

Схемы расчетов и прибыли по опционам.

Получение прибыли е актива.

Прибыль от приобретения ценной бумаги.

Прибыль от продажи ценной бумаги авансом.

Графики структур прибыли.

Прибыль от опциона на покупку.

Структура прибыли от покупки опциона колл.

Структура прибыли от продажи опциона «колл».

Прибыль от опциона на продажу («пут» ).

Структура прибыли от покупки опциона пут.

Структура прибыли от продажи опциона «пут».

Схемы работы с опционами: прибыль от портфелей опционов и акций.

Защитный опцион пут.

Двойной опцион — «спред».

Теоремы об арбитражных операциях с опционами.

Биномиальная модель цены на опционы.

Биномиальная модель с двумя датами.

Цены возможных состояний.

Биномиальная модель для нескольких периодов.

Обобщение биноминальной модели на случай многих периодов.

Направление расчета.

Оценивание американских опционов по биномиальной модели.

Реализация биномиальной Модели на VBA.

Оценивание американского опциона на продажу.

Логнормальное распределение.

Введение.

Свойства курсов акций.

Общие свойства и графики курсов акций во времени.

Логнормальное распределение курсов акций и геометрическая диффузии.

Свойства логнормального распределения.

Моделирование логнормальной эволюции цен.

Технический анализ.

Расчет параметров логнормального распределения.

Модель Блэка—Скоулза.

Введение.

Модель Блэка—Скоулза.

Реализация формул Блэка—Скоулза.

Расчет подразумеваемой волатильности.

«Гонка за сверхприбылью» с помощью опционов.

Страхование портфелей ценных бумаг.

Введение: страхование дохода от акций.

Страхование портфелей сложных активов.

Пример.

Неделя №1.

Неделя №2.

Некоторые свойства схем страхования портфелей.

Численное моделирование схем страхования портфелей.

Страхование общего дохода от портфеля.

Страхование с повышенной суммой.

Опционы, включенные в стоимость портфеля.

Опциональный сделки.

Введение.

Простой пример опциона на продолжение.

Модель Блэка—Сколза в оценивание опциональных сделок.

Опцион на отказ от проекта.

Оценивание Проекта.

Опцион на отказ повышает стоимость.

Отказ с продажей оборудования.

Определение цен возможных состояний.

Друг способы определения цен возможных состояний.

Оценивание опциона на отказ как последовательности.

Заключение.

В книге представлены финансовые модели и связанные с ними практические методы моделирования финансовых операций и отношений с использованием Excel. Рассматриваются стандартные финансовые модели в области корпоративных финансов, операций с ценными бумагами и тд. Книга предназначена для специалистов по финансам, студентов и преподавателей финансово-экономических специальностей.

Введение.

Приведенная стоимость и чистая приведенная стоимость.

Внутренняя ставка доходности и таблицы возврата средств.

Неоднозначные решения для внутренней ставки доходности.

График периодических выплат по кредиту.

Примеры расчета будущей стоимости.

Пенсионная задача — усложненная задача о будущей стоимости.

Решение пенсионной задачи по формулам финансовой теории.

Расчет непрерывно накапливаемого дохода.

Техническое замечание по поводу графика.

Непрерывное дисконтирование.

Вычисление ставки непрерывного дохода по фактическим суммам.

Зачем нужно непрерывное накопление.

Расчет стоимости капитала.

Введение.

Дивидендная модель Гордона.

"Прирост сверх нормы" и модель Гордона.

Модель Гордона с постоянным темпом прироста.

Расчет стоимости акционерного капитала фирмы Abbot Laboratories по модели Гордона.

Выбор темпа прироста в модели Гордона.

Ценовая модель рынка капитала.

Использование линии рынка ценных бумаг (ЛРЦБ) для вычисления стоимости капитала Abbot Laboratories.

Первый метод: классическая ЛРЦБ.

Второй метод: ЛРЦБ по Беннинге-Саригу с поправкой на налоги.

Расчет ожидаемого на рынке дохода Е(rM) по модели Гордона.

Расчет стоимости долга.

Расчет стоимости долга фирмы Abbot Lab.

Первый метод: средняя стоимость долга.

Второй метод: выплаты по долгам фирмы с учетом рейтинга кредитоспособности.

Третий метод: применение ценовой модели рынка капитала.

Средневзвешенная стоимость капитала (СВСК).

Когда модели не работают.

Недостатки модели Гордона.

Недостатки ЦМРК.

Заключение.

Моделирование финансового отчета предприятия.

Введение.

Замыкатель.

Продление модели до 2-го года и далее.

Поток свободных средств (ПСС): расчет средств, производимых предприятием.

Согласование балансов средств.

Использование ПСС для оценки фирмы и ее капитала.

Некоторые замечания о процедуре оценивания.

Конечная стоимость.

Трактовка статьи наличных средств и ликвидных ценных бумаг при оценивании предприятия.

Дисконтирование по полугодиям.

Анализ чувствительности.

Использование долга в качестве замыкателя.

Использование планируемого коэффициента "долг/акционерный капитал".

Финансирование проекта: график выплаты долга.

Расчет прибыли по акциям.

Заключение.

Гипотетические модели и оценивание предприятий.

Введение.

Исходная информация.

Построение финансовой модели.

Отрицательный долг.

Вычисление потоков свободных средств (ПСС).

Вычисление средневзвешенной стоимости капитала.

Анализ чувствительности решения.

Заключение.

Финансовый анализ арендных отношений.

Введение.

Элементарный пример.

Аренда и финансирование фирмы: метод эквивалентного займа.

Почему не аренда.

Задача для арендодателя: расчет максимальной приемлемой величины арендной платы. Некоторые особенности функций Поиска решения и Подбора параметра.

Остаточная стоимость имущества и другие соображения.

Аренда имущества, частично приобретенного в кредит.

Введение.

Пример.

Анализ денежных потоков по ЧПС или ВСД.

Смысл ВСД.

Снова к основному примеру аренды.

Бухгалтерский аспект: многофазный метод.

Вычисление ставки доходности по многофазному методу.

Сравнение ставки доходности по многофазному методу и ВСД.

Моделирование портфелей ценных бумаг.

Введение в модели портфелей ценных бумаг.

Введение.

Простой пример с двумя активами.

Другое представление коэффициента корреляции.

Вычисление среднего дохода и дисперсии портфеля.

Средний доход и дисперсия портфели.

Эффективные портфели.

Возвращение к общему случаю (раздел 7.4).

Заключение.

Вычисление ковариационной матрицы.

Введение.

Общие сведениия.

Иллюстративный пример.

Другие способы вычисления ковариационной матрицы.

Модель одного индекса.

Расчет эффективных портфелей без ограничения прав продажи.

Введение.

Определения и обозначения.

Некоторые теоремы об эффективных портфелях и ЦМРК.

Нахождение эффективной границы.

Пример расчета эффективной границы.

оиск двух портфелей на огибающей.

Нахождение эффективной границы.

Одноэтавный расчет эффективных портфелей.

Расчет рыночного портфеля: линия рынка капитала (ЛРК).

ЛРК при наличии безрискового актива.

Расчет бета и линии рынка ценных бумаг.

Введение.

Тестирование ЦМРК.

Тестирование ЦМРК: общие правила.

Причины получения неблагоприятных результатов.

Неэффективность «рыночного портфеля».

Эффективен ли S&Р 500?

Перерасчет ЛРЦБ с эффективным портфелем.

Настоящий рыночный портфель и тестирование ЦМРК.

Есть ли польза от ЦМРК.

Эффективные портфели при запрете на продажу.

без покрытия.

Введение.

Пример расчета.

Эффективная граница.

Заключение.

Стоимость, подверженная риску.

Ведение.

Простейший пример.

Определение квантилей в Excel.

Определение квантилей в Excel.

Логнормальное распределение.

Задача трех активов: важность ковариационной матрицы.

Генерирование тестовых данных.

Приложение. .

Описание приема.

Вероятностная модель.

Модели ценообразования опционов.

Введение в опционы.

Основные термины и определения.

Продажа и покупка опционов: финансовые потоки.

Некоторые примеры.

Схемы расчетов и прибыли по опционам.

Получение прибыли е актива.

Прибыль от приобретения ценной бумаги.

Прибыль от продажи ценной бумаги авансом.

Графики структур прибыли.

Прибыль от опциона на покупку.

Структура прибыли от покупки опциона колл.

Структура прибыли от продажи опциона «колл».

Прибыль от опциона на продажу («пут» ).

Структура прибыли от покупки опциона пут.

Структура прибыли от продажи опциона «пут».

Схемы работы с опционами: прибыль от портфелей опционов и акций.

Защитный опцион пут.

Двойной опцион — «спред».

Теоремы об арбитражных операциях с опционами.

Биномиальная модель цены на опционы.

Биномиальная модель с двумя датами.

Цены возможных состояний.

Биномиальная модель для нескольких периодов.

Обобщение биноминальной модели на случай многих периодов.

Направление расчета.

Оценивание американских опционов по биномиальной модели.

Реализация биномиальной Модели на VBA.

Оценивание американского опциона на продажу.

Логнормальное распределение.

Введение.

Свойства курсов акций.

Общие свойства и графики курсов акций во времени.

Логнормальное распределение курсов акций и геометрическая диффузии.

Свойства логнормального распределения.

Моделирование логнормальной эволюции цен.

Технический анализ.

Расчет параметров логнормального распределения.

Модель Блэка—Скоулза.

Введение.

Модель Блэка—Скоулза.

Реализация формул Блэка—Скоулза.

Расчет подразумеваемой волатильности.

«Гонка за сверхприбылью» с помощью опционов.

Страхование портфелей ценных бумаг.

Введение: страхование дохода от акций.

Страхование портфелей сложных активов.

Пример.

Неделя №1.

Неделя №2.

Некоторые свойства схем страхования портфелей.

Численное моделирование схем страхования портфелей.

Страхование общего дохода от портфеля.

Страхование с повышенной суммой.

Опционы, включенные в стоимость портфеля.

Опциональный сделки.

Введение.

Простой пример опциона на продолжение.

Модель Блэка—Сколза в оценивание опциональных сделок.

Опцион на отказ от проекта.

Оценивание Проекта.

Опцион на отказ повышает стоимость.

Отказ с продажей оборудования.

Определение цен возможных состояний.

Друг способы определения цен возможных состояний.

Оценивание опциона на отказ как последовательности.

Заключение.