Вещунова Н.Л., Фомина Л.Ф. Бухгалтерский учёт

Подождите немного. Документ загружается.

внебюджетные фонды устанавливаются законодательными актами Российской Федерации и

взимаются на всей ее территории.

К республиканским налогам, налогам краев, областей, автономных краев и областей

относятся: налог на имущество организаций; лесной доход; плата за воду; сбор на нужды

образовательных учреждений; сбор за регистрацию организаций; налог с продаж; единый налог на

вмененный доход.

Эти налоги устанавливаются законодательными актами Российской Федерации и

взимаются на всей территории Российской Федерации. При этом конкретные ставки этих налогов

определяются законами республик в составе Российской Федерации или решениями органов

государственной власти краев, областей.

К местным налогам относятся: земельный налог; налог на строительство объектов

производственного назначения в курортной зоне; сбор за право торговли; целевые сборы; налог на

рекламу; налог на перепродажу автомобилей, вычислительной техники и персональных

компьютеров; лицензионный сбор за право торговли винно-водочными изделиями; лицензионный

сбор за право проведения местных аукционов и лотерей; сбор за парковку автотранспорта; сбор за

право использования местной символики; сбор за участие в бегах на ипподромах; сбор от сделок,

совершаемых на биржах; сбор за право проведения кино- и телесъемок; сбор за уборку территорий

населенных пунктов; сбор за открытие игорного бизнеса; налог на содержание жилищного фонда

и объектов социально-культурной сферы.

Часть местных налогов (земельный налог) устанавливается законами Российской

Федерации и взимается на всей ее территории, но конкретные ставки устанавливаются местными

органами власти, часть — районными и городскими органами власти и взимаются только на

территории данной местности.

УЧЕТ ОТДЕЛЬНЫХ НАЛОГОВ И РАСЧЕТОВ С БЮДЖЕТОМ

Налог на добавленную стоимость — косвенный налог, устанавливаемый в процентах к

отпускной цене продукции, работ, услуг. Ставки налога по отечественным и импортным товарам

устанавливаются в зависимости от вида продукции, работ, услуг:

10% — по продовольственным (кроме подакцизных) товарам, товарам для детей и некоторым

другим по перечням, устанавливаемым Правительством РФ; 20% — по остальным товарам,

работам, услугам, включая подакцизные продовольственные товары.

Учет налога на добавленную стоимость ведется на счетах 19 "Налог на добавленную

стоимость по приобретенным ценностям" по соответствующим субсчетам, 68 "Расчеты с

бюджетом", субсчете "Расчеты по налогу на добавленную стоимость".

Налог на добавленную стоимость, подлежащий уплате организацией в бюджет (НДС

б

),

определяется:

НДС

б

= НДС

пол

– НДС

упл

,

где НДС

пол

— налог на добавленную стоимость, полученный от покупателей по

реализованной им продукции, работам, услугам, основным средствам, материалам,

нематериальным активам и др.;

НДС

упл

— налог на добавленную стоимость, уплаченный поставщикам и подрядчикам за

приобретенные у них материальные ценности, работы, услуги, стоимость которых относится на

издержки производства.

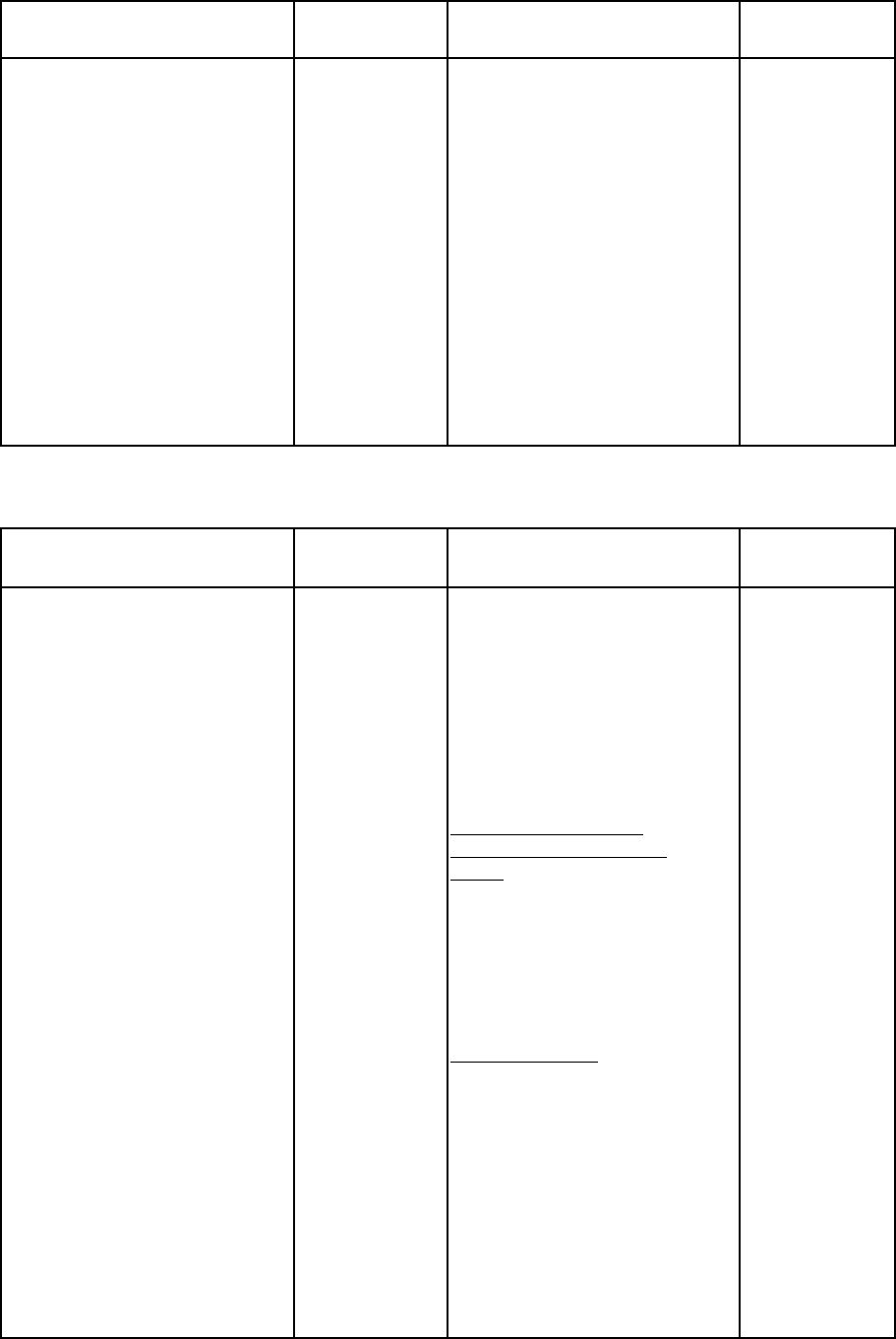

Налог на добавленную стоимость, полученный от покупателей, отражается по кредиту

счета 68 в корреспонденции со счетами в зависимости от принятого учетной политикой организа-

ции момента реализации для целей налогообложения:

• по отгрузке — по дебету счетов 46, 47, 48;

• по оплате — по дебету счета 76.

Структура счета 68, субсчет "Расчеты по налогу на добавленную стоимость", имеет

следующий вид.

Д Счет 68 "Расчеты с бюджетом по НДС" К

191

Уменьшение задолженности

бюджету

Корреспонди-

рующий счет

Увеличение задолженности

бюджету

Корреспонди-

рующий счет

Сальдо — долг бюджета

организации по НДС на начало

периода

Списан НДС по оплаченным и

оприходованным материальным

ценностям, работам, услугам

Зачтен НДС по авансам и

предоплате

Перечислен НДС бюджету

__

19

64

51

Сальдо — долг организации

бюджету по НДС на начало

периода

Момент реализации —

отгрузка продукции (работ,

услуг)

Начислен НДС по:

• реализованной продукции,

работам, услугам

• реализованным основным

средствам

• реализованным немате-

риальным активам, материалам и

прочим активам

__

46

47

48

Продолжение

Уменьшение задолженности

бюджету

Корреспонди-

рующий счет

Увеличение задолженности

бюджету

Корреспонди-

рующий счет

• строительным работам,

выполненным хозяйственным

способом

• авансам полученным,

предоплате

• полученным штрафам, пеням,

неустойкам за нарушение

договорных обязательств;

полученной арендной плате

Момент реализации —

оплата продукции (работ,

услуг)

НДС, полученный от

покупателей за реализованные

продукцию, работы,

услуги, основные средства и

прочие активы

Прочие операции

Восстановлен НДС по

материальным ценностям,

использованным на

непроизводственные нужды

Возвращен НДС из бюджета

08

64

80

76

29, 88

51

Сальдо — долг бюджета

организации по НДС на

конец периода

— Сальдо — долг организации

бюджету по НДС

на конец периода

—

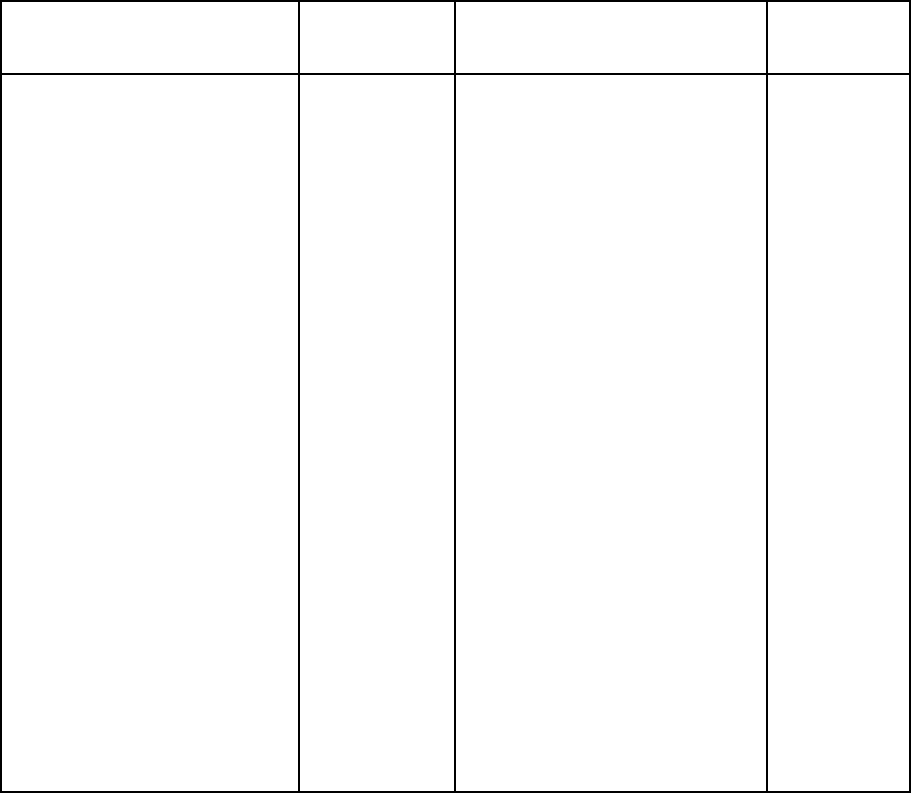

Налог на добавленную стоимость, подлежащий уплате поставщикам и подрядчикам за

приобретенные у них материальные ценности, выполненные работы, оказанные услуги

производственного назначения, отражается по дебету счета 19. НДС со счета 19 списывается

после оплаты оприходованных материальных ценностей, принятых работ, услуг в уменьшение

192

задолженности бюджету по данному налогу. В случае использования материальных ценностей,

работ, услуг для непроизводственных целей сумма НДС, приходящаяся на эти ценности, работы,

услуги, восстанавливается как задолженность бюджету.

В случае использования приобретенных материальных ценностей, работ, услуг для

производства продукции (работ, услуг), освобожденной от НДС, сумма уплаченного поставщикам

(подрядчикам) этого налога включается в стоимость приобретенных материальных ценностей,

издержки производства.

Структура счета 19 "Налог на добавленную стоимость по приобретенным ценностям"

имеет вид.

Д Счет 19 "Налог на добавленную стоимость по приобретенным ценностям" К

НДС по приобретенным

ценностям, работам, услугам

Корреспонди-

рующий счет

НДС по оплаченным и

оприходованным ценностям,

работам, услугам

Корреспонди-

рующий счет

Сальдо — НДС по при-

обретенным, но неоплаченным

ценностям, работам, услугам на

начало периода

—

Отражен НДС по принятым

счетам поставщиков,

подрядчиков

60, 76

Списан НДС по продукции,

работам, услугам предприятия,

облагаемым НДС

68

Списан НДС по продукции,

работам, услугам предприятия, не

облагаемым НДС:

• НДС, уплаченный поставщикам

за основные средства

08

• НДС, уплаченный поставщикам

за материалы

10

• НДС, уплаченный поставщикам

за МБП

12

• НДС, уплаченный подрядчикам

за выполненные работы и

оказанные услуги

производственного назначения

20, 23

25, 26

Сальдо – НДС по

приобретенным, но

неоплаченным ценностям,

работам, услугам на конец

периода

—

Принципиальная схема учета НДС имеет следующий вид:

• при реализации организацией продукции, работ, услуг, облагаемых НДС:

193

• при реализации организацией продукции, товаров, работ, услуг, не облагаемых НДС (по

всем видам льготируемой продукции, работ, услуг, кроме экспортных и реализации

драгметаллов):

• при реализации организацией продукции, товаров, работ, услуг, не облагаемых НДС

(экспортных продукции, работ, услуг и реализации драгметаллов):

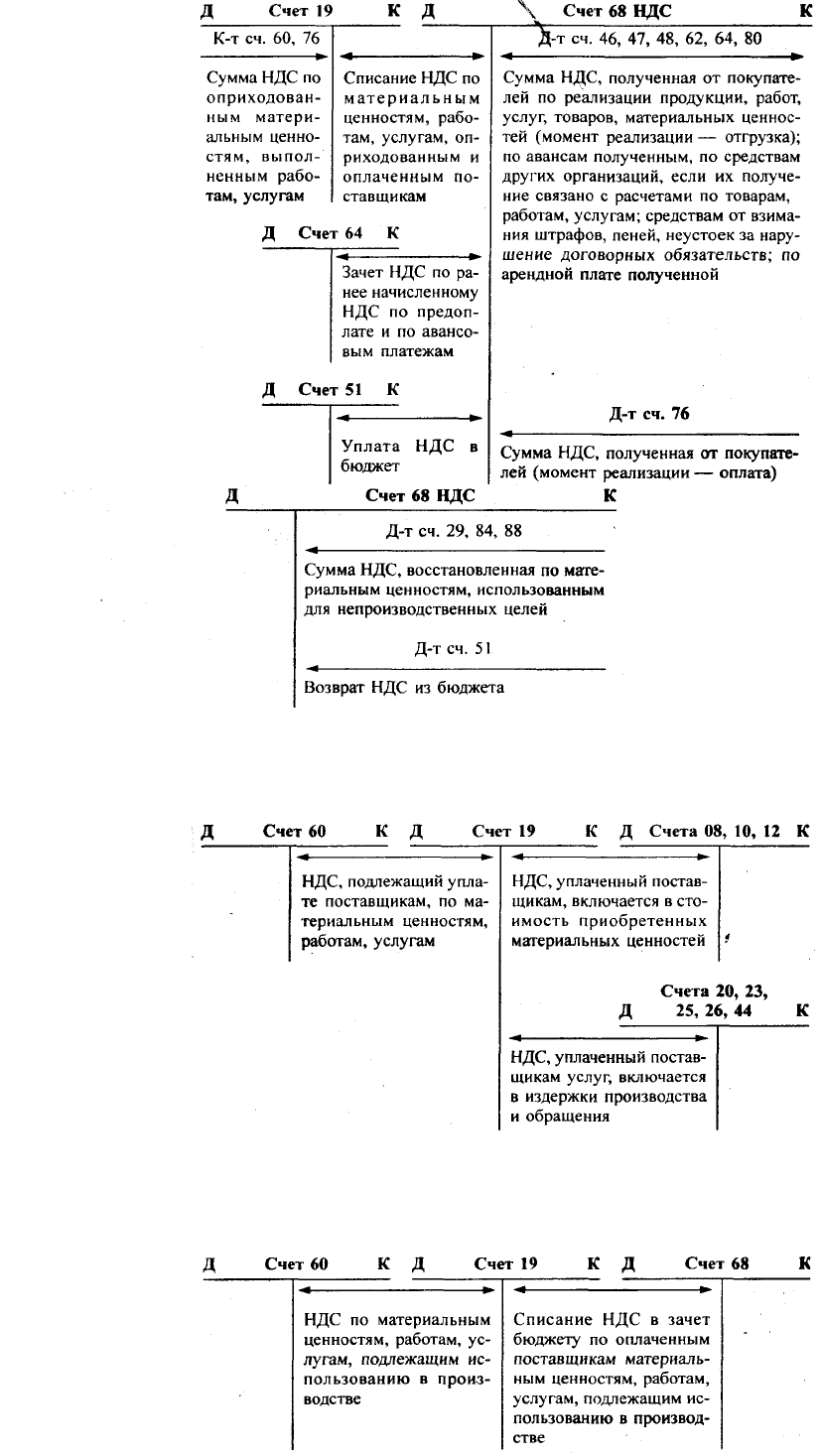

Принципиальные схемы учета НДС по товарам для разных видов торговой деятельности

194

представлены ниже:

• по товарам в организациях оптовой торговли:

• по товарам в организациях розничной торговли и общественного питания:

• у комиссионера по товарам, принятым на комиссию и реализованным:

• у комитента по товарам, переданным на комиссию и реализованным комиссионером:

Д Счет 19 К Д СЧЕТ 68 (НДС) К

К-т сч. 60

Д-т сч. 46

Сумма НДС по

оприходован-

ным товарам

Списание НДС, уплаченного поставщикам товаров Сумма НДС по реализованным

комиссионером товарам

Пример расчета НДС, подлежащего уплате в бюджет (НДСб). За I квартал текущего года в организации,

занимающейся производственной деятельностью и оптовой торговлей, осуществлены следующие операции.

1. Оприходованы и оплачены материалы:

покупная стоимость (дебет счета 10, кредит счета 60) — 500 руб.;

НДС (дебет счета 19, кредит счета 60) — 100 руб.

2. Оприходованы и оплачены товары:

покупная стоимость (дебет счета 19, кредит счета 60) — 7000 руб.;

НДС (дебет счета 19, кредит счета 60) — 1400 руб.

3. Приняты услуги сторонних организаций по производственной деятельности:

стоимость услуги (дебет счета 20, кредит счета 60) — 300 руб.;

НДС (дебет счета 19, кредит счета 60) — 60 руб.

4. Приняты оплаченные услуги сторонних организаций по торговой деятельности:

стоимость услуги (дебет счета 44, кредит счета 60) — 200 руб.;

НДС (дебет счета 19, кредит счета 60) — 40 руб.

195

5. Получены штрафы по хозяйственным договорам (дебет счета 51, кредит счета 80) — 1500 руб.

6. Получен аванс за предстоящую поставку товара (дебет счета 51, кредит счета 64) — 1000 руб.

7. Реализована продукция (дебет счета 62, кредит счета 46) — 10800 руб., в том числе НДС — 1800 руб.

8. Реализованы товары (дебет счета 62, кредит счета 46)— 12000 руб., в том числе НДС — 2000 руб.

9. Реализованы основные средства (дебет счета 51, кредит счета 47)— 6000 руб.,

в том числе НДС — 1000 руб.

Остаточная стоимость реализованных основных средств — 4000 руб. Определим суммы, принимаемые в

уменьшение задолженности организации в бюджет по НДС (НДС

упл

):

• по материалам, оприходованным и оплаченным, — НДС

упл

= 100 руб.

• по товарам, оплаченным и оприходованным, — НДС

упл

= 1400 руб.

• по услугам, оказанным и оплаченным поставщикам, — НДС

упл

= 40 руб.

Рассчитаем сумму НДС, подлежащую уплате в бюджет (НДС

пол

):

• по реализованной продукции (дебет счета 46, кредит счета 62) — НДС

пол

= 1800руб.

• по реализованным товарам (дебет счета 46, кредит счета 68 (НДС)) — НДС

пол

= 2000 руб.

• по проданным основным средствам (дебет счета 47, кредит счета 68 (НДС)): — НДС

пол

= 1000руб.

• по штрафам (дебет счета 80, кредит счета 68 (НДС)) —

.250

100

67,16

1500 рубНДСпол

=⋅=

• по авансам полученным (дебет счета 64, кредит счета 68 (НДС)) —

.7,166

100

67,16

1000 рубНДСпол

=⋅=

Таким образом, НДС

б

= 1800 + 2000 + 1000 + 250 + 166,7 - 100 - 1400 - 40 = 976,7 руб.

Налог на добавленную стоимость уплачивается в бюджет в зависимости от суммы платежа

данного налога за предыдущий квартал. При среднемесячной сумме платежа в предыдущем

квартале свыше 10 тыс. руб. организация производит авансовые платежи ежедекадно 15, 25 и 5-го

числа в размере 1/3 суммы налога, причитающейся к уплате по последнему месячному расчету, и

доплату по фактической сумме налога до 20-го числа месяца, следующего за отчетным кварталом.

При среднемесячной сумме платежа в предыдущем квартале от 3 до 10 тыс. руб. организация

платит налог ежемесячно, а при сумме до 3 тыс. руб. — ежеквартально до 20-го числа месяца,

следующего за отчетным кварталом.

Малые предприятия уплачивают НДС ежеквартально независимо от размера месячных

платежей до 20-го числа месяца, следующего за отчетным кварталом.

Акциз — косвенный налог, включаемый в отпускную цену продукции. Акцизами

облагаются следующие товары (продукция): спирт этиловый из всех видов сырья (за исключением

коньячного, спирта-сырца и спирта денатурированного), спиртосодержащая продукция (за

исключением денатурированной), алкогольная продукция (спирт питьевой, водка, ликеро-

водочные изделия, коньяки, вино натуральное, вино специальное и иная пищевая продукция с

содержанием этилового спирта более полутора процентов от объема единицы алкогольной

продукции, за исключением виноматериалов), пиво, табачные изделия, ювелирные изделия, нефть,

включая стабилизированный газовый конденсат, бензин автомобильный, легковые автомобили (за

исключением автомобилей с ручным управлением, в том числе ввозимых на территорию Рос-

сийской Федерации, реализуемых инвалидам в порядке, определяемым Правительством РФ),

(далее — подакцизные товары).

Ставки акцизов устанавливаются в процентах к стоимости товаров по отпускным ценам без

учета акцизов (по ювелирным изделиям и легковым автомобилям) или в рублях за единицу

измерения (по остальным подакцизным товарам).

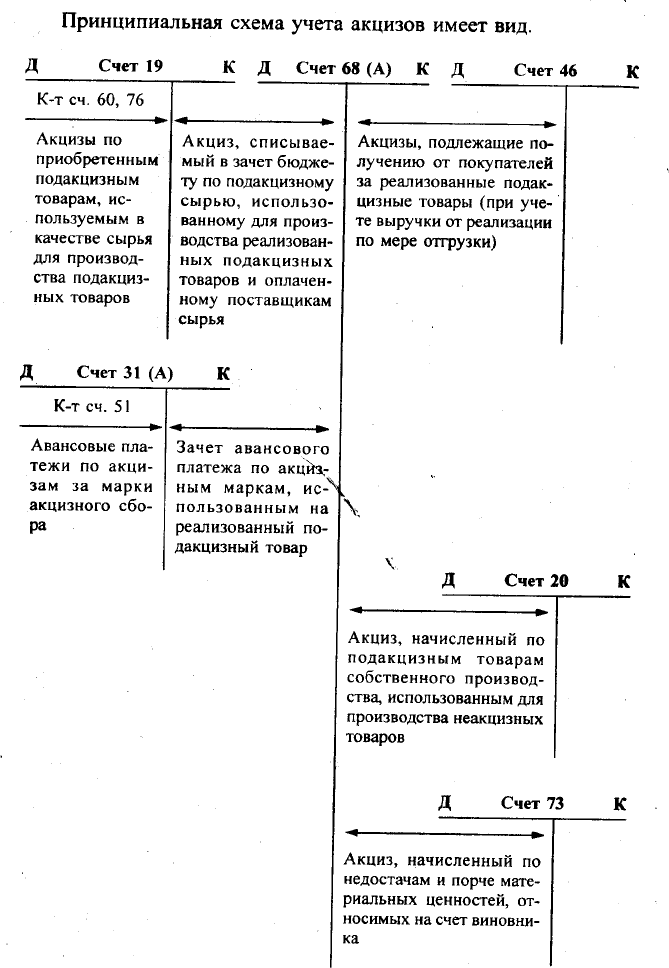

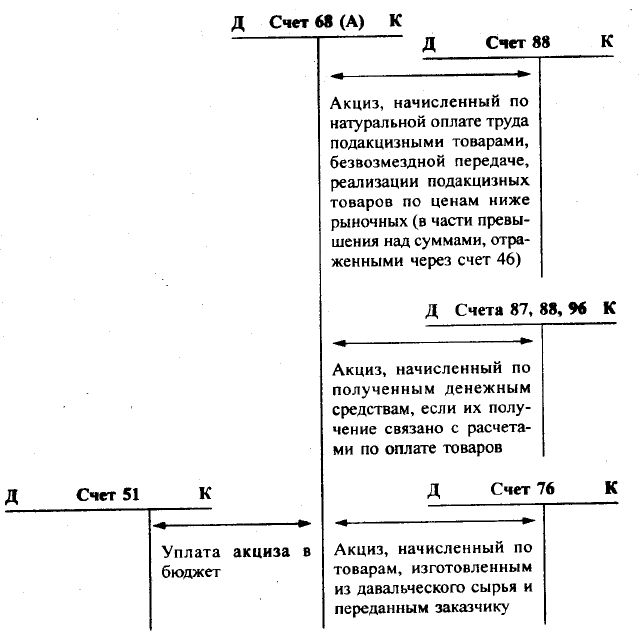

Для отражения в бухгалтерском учете хозяйственных операций, связанных с акцизами,

используется счет 19 "Налог на добавленную стоимость по приобретенным ценностям", субсчет

"Акцизы по оплаченным материальным ценностям", счет 68 "Расчеты с бюджетом", субсчет

"Расчеты по акцизам", счет 31, субсчет "Авансовый платеж по акцизам в форме продажи марок

акцизного сбора".

Сумма акциза, уплачиваемая организацией в бюджет (А

бюд

), определяется следующим образом:

196

где А

пол

— сумма акциза, полученная от покупателей и подлежащая уплате в бюджет по

реализованной подакцизной продукции;

А

упл

— сумма акциза, уплаченная поставщику подакцизного сырья, использованного для

производства реализованной подакцизной продукции.

Акциз, полученный от покупателей по реализованной подакцизной продукции (А

пол

),

отражается по кредиту счета 68 "Расчеты с бюджетом по акцизам" в корреспонденции со счетом

46. Моментом реализации для целей налогообложения по акцизам в соответствии с законом

является отгрузка. По природному газу моментом реализации является момент получения

денежных средств.

В случае использования изготовленной подакцизной продукции для производства

неакцизной продукции начисление акциза, подлежащего уплате в бюджет, осуществляется за счет

себестоимости производимой неакцизной продукции дебет счета 20, кредит счета 68 (А).

Акциз, подлежащий уплате поставщику по подакцизному сырью, использованному для

производства подакцизной продукции (А

упл

), отражается по дебету счета 19. Списание акциза со

счета 19 в уменьшение задолженности бюджету по данному налогу производится по мере его

оплаты поставщику и отпуска на производство реализованной подакцизной продукции.

Структура счета 68 "Расчеты с бюджетом по акцизам" имеет вид.

Д Счет 68 "Расчеты с бюджетом по акцизам" К

Уменьшение задолженности

бюджету

Корреспонди-

рующий счет

Увеличение задолженности

бюджету

Корреспонди-

рующий счет

Сальдо — долг организации

бюджету по акцизам

на начало периода

___

Списан акциз по подакцизному

сырью, оплаченному

поставщикам и использованному

для производства реализованных

подакцизных товаров

Начислен акциз:

19

• по реализованной подакцизной

продукции (момент реализации

— отгрузка)

46

Зачтен авансовый платеж

по акцизным маркам, ис-

пользованным на реализованный

подакцизный товар

31

• по подакцизным товарам

собственного производства,

использованным для

производства неакцизных

товаров

20

Перечислен акциз бюджету 51 • по подакцизным товарам,

выданным в качестве

натуральной оплаты труда,

безвозмездно переданным,

реализованным по

ценам ниже рыночных

88

• по полученным денежным

средствам, если их получение

связано с расчетом по оплате

товаров (ставка акциза —

процентная)

87, 88,

96

Сальдо — долг бюджету —

организации по акцизам

на конец периода

Структура счета 19 имеет вид.

Д Счет 19 "Акцизы по оплаченным материальным ценностям" К

197

Акциз по приобретенному

подакцизному сырью

Корреспонди-

рующий счет

Акциз по оплаченному

подакцизному сырью,

отпущенному на производство

Корреспонди-

рующий счет

Сальдо — акциз по при-

обретенному подакцизному

сырью на начало периода

—

Отражен акциз по поступившему

подакцизному сырью от

поставщиков

60, 76

Списан акциз, оплаченный

поставщикам по поступившему

подакцизному сырью и

отпущенному на производство

реализованной подакцизной про-

дукции

68

Сальдо — акциз по при-

обретенному подакцизному

сырью на конец периода

—

По подакцизным товарам, подлежащим обязательной маркировке марками акцизного

сбора, плательщики вносят авансовый платеж по акцизам в размере стоимости покупки марок

акцизного сбора. Стоимость оплаченных марок отражается на счете 31 "Авансовый платеж по

акцизам в форме продажи марок акцизного сбора" (дебет счета 31, кредит счета 51).

По мере реализации подакцизных товаров авансовые платежи в части расходов,

приходящихся на реализацию, списываются с кредита счета 31 в дебет счета 68. Таким образом,

производится зачет уплаченных авансовых платежей по маркам акцизного сбора. С 01.08.99 г.

марки акцизного сбора отменены, вместо них введены специальные марки, затраты на покупку

которых включаются в себестоимость подакцизных товаров.

Акцизы уплачиваются в бюджет в следующие сроки:

• не позднее 30-го числа месяца, следующего за отчетным месяцем, — по подакцизным

товарам, реализованным с 1-го по 15-е число включительно отчетного месяца;

• не позднее 15-го числа второго месяца, следующего за отчетным месяцем, — по

подакцизным товарам, реализованным с 16-го по последнее число отчетного месяца.

198

199

Акцизы по природному газу уплачиваются в бюджет исходя из фактической реализации не

позднее 20-го числа месяца, следующего за отчетным.

Плательщики акцизов представляют налоговым органам по месту своего нахождения

налоговый расчет не позднее 20-го числа, следующего за расчетным.

Таможенные платежи уплачиваются при пересечении товаром таможенной границы РФ:

• по импортным товарам — налог на добавленную стоимость, акцизы по подакцизным

товарам, ввозные таможенные пошлины, таможенные сборы;

• по экспортным товарам —- вывозные таможенные пошлины, таможенные сборы.

Общие правила уплаты таможенных платежей следующие:

• таможенные платежи уплачиваются до или одновременно с принятием таможенной

декларации;

• таможенные платежи уплачиваются таможенному органу, производящему таможенное

оформление товаров;

• таможенные платежи могут уплачиваться как в валюте Российской Федерации, так и в

иностранных валютах, курсы которых котируются ЦБ РФ; уплата платежей в разных валютах

допускается с согласия таможенного органа;

• пересчет иностранной валюты в валюту Российской Федерации при уплате таможенных

платежей производится по курсу ЦБ РФ, действующему на день принятия таможенной деклара-

ции таможенным органом, а в случаях, предусмотренных таможенным законодательством, — на

день уплаты; при пересчете иностранных валют в валюту Российской Федерации полученные

суммы округляются по правилам округления до целых чисел; при пересчете валюты Российской

Федерации в иностранную валюту полученные суммы округляются по правилам округления до

второго знака после запятой;

• таможенные платежи могут уплачиваться таможенному органу как в безналичном

порядке, так и наличными деньгами в кассу таможенного органа в пределах сумм, установленных

законодательством Российской Федерации.

Учет таможенных платежей ведется на счете 76 "Расчеты с таможенным органом по

таможенным платежам" по соответствующим субсчетам по каждому таможенному платежу.

Принципиальная схема учета таможенных платежей имеет вид.

200